Отчёт 6-НДФЛ за 9 месяцев 2025 года — обязательная форма налоговой отчётности для работодателей и налоговых агентов. В этой статье подробно разберём ключевые особенности отчёта за полугодие (3 квартал 2025 года). Рассмотрим типичные ошибки, которые допускают работодатели. И подскажем, как их исправить, чтобы избежать штрафов и претензий со стороны налоговой.

Коротко

6-НДФЛ за 9 месяцев 2025 года нужно сдать до 27 октября 2025 года.

6-НДФЛ за 9 месяцев 2025 года нужно сдать до 27 октября 2025 года.

Что такое 6-НДФЛ

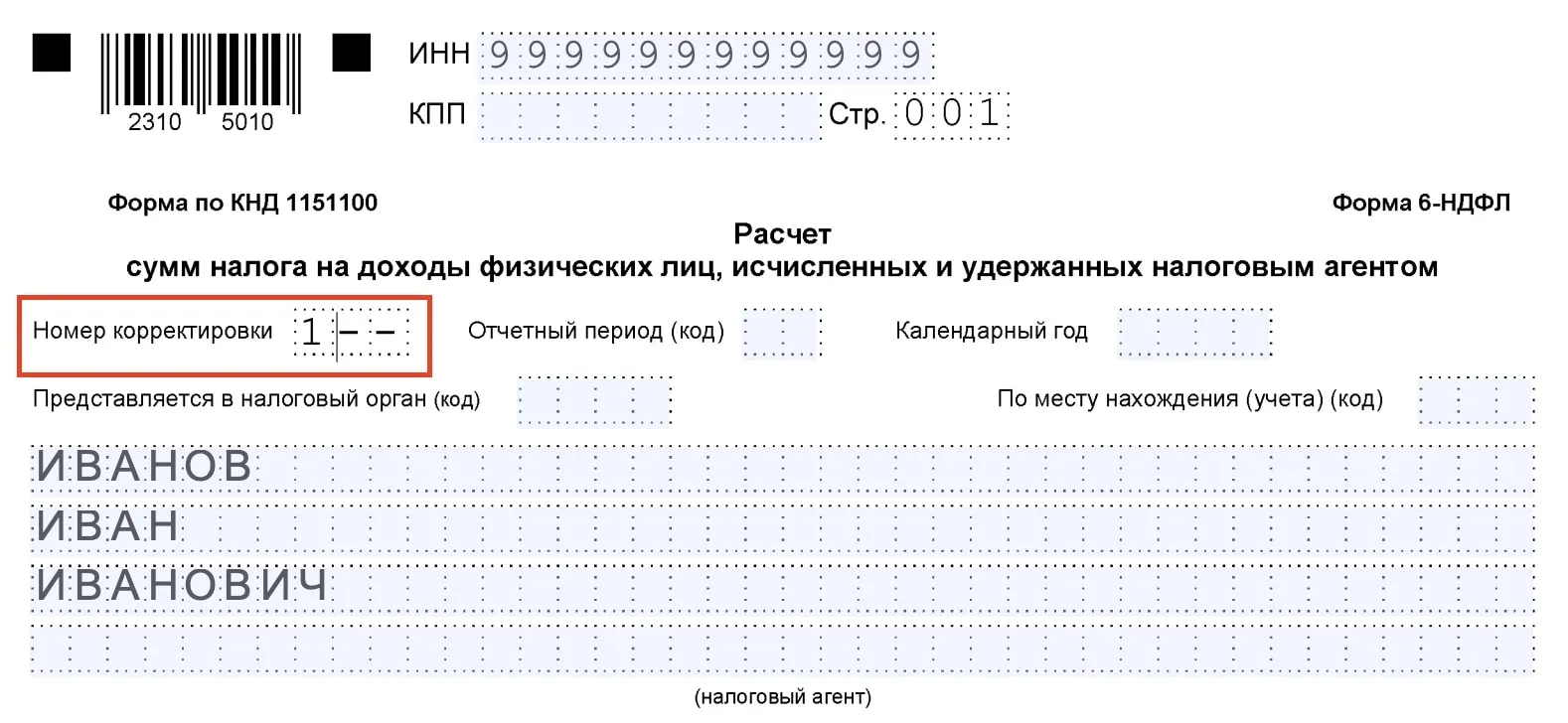

НДФЛ — налог на доходы физлиц. Форма 6-НДФЛ (форма по КНД 1151100) отражает доходы физлиц и налог, удержанный с них.

6-НДФЛ — формат для налоговой отчётности, в которой работодатель указывает:

- Доходы, выплаченные физическим лицам.

- Исчисленный и удержанный НДФЛ.

Налог удерживается при каждой выплате и перечисляется в бюджет. Работник получает сумму за вычетом НДФЛ.

Куда подавать отчёт 6-НДФЛ

Индивидуальные предприниматели (ИП) сдают отчёт в ИФНС по адресу прописки.

Юрлица направляют отчёт в отделение налоговой, где работник состоит на учёте. Но есть нюансы.

- Если сотрудники задействованы в деятельности по патенту, то отчётность по ним направляется в инспекцию — по месту фактического ведения этой деятельности.

- Если у компании есть обособленные подразделения, расчёт 6-НДФЛ подаётся отдельно — в ИФНС по месту учёта каждого подразделения.

Срок сдачи 6-НДФЛ за 9 месяцев 2025 года

Сдать отчёт необходимо не позднее 27 октября 2025 года. Если крайняя сдача отчёта выпадает на выходной, то срок сдвигается на ближайший рабочий день.

Особенности отчёта за 9 месяцев 2025 года

- Отчёт сдаётся нарастающим итогом с января по сентябрь 2025 года.

- Учитываются все выплаты, произведённые физическим лицам за этот период. Среди них заработная плата, отпускные, премии, пособия, договоры ГПХ, доход в натуральной форме, материальная помощь в части суммы, облагаемой налогом.

- В отчёт не включаются справки о доходах (приложение № 1) — они подаются только в годовом отчёте.

- Если хотя бы один раз физлицу выплатили налогооблагаемый доход, сдавать отчёт нужно в каждый следующий период до конца года. Даже если больше ему ничего не платили.

Нормативное регулирование

- Форма и порядок заполнения — приказ ФНС России от 19.09.2023 №ЕД-7-11/649@ (с изменениями от 09.01.2024 №ЕД-7-11/1@).

- Коды бюджетной классификации (КБК) — приказ Минфина от 13.11.2024 №165н.

Ставки НДФЛ и КБК в 2025 году

| Ставка | Диапазон доходов (с начала года) | Доход с дивидендов | КБК |

| 13% | До 2,4 млн ₽ | 182 101 02010 01 1000 110 | |

| 13% | До 2,4 млн ₽ | НДФЛ с дивидендов, полученных налоговым резидентом РФ | 182 1 01 02130 01 1000 110 |

| 15% | 2,4–5 млн ₽ | 182 101 02080 01 1000 110 | |

| 15% | Свыше 2,4 млн ₽ | НДФЛ с дивидендов, полученных налоговым резидентом РФ | 182 1 01 02140 01 1000 110 |

| 18% | 5–20 млн ₽ | 182 101 02150 01 0000 110 | |

| 22% | Свыше 50 млн ₽ | 182 101 02170 01 0000 110 |

Что включается в отчёт

Отражаются все доходы, облагаемые НДФЛ:

- Заработная плата, премии.

- Отпускные.

- Больничные.

- Выплаты по договорам ГПХ.

- Дивиденды.

- Доходы в натуральной форме: оплата товаров, услуг за физических лиц и подарки.

- Материальная помощь — в части суммы, облагаемой налогом.

Что не включается в отчёт

- Доходы, с которых физлицо само уплачивает налог, например доходы ИП.

- Доходы, полностью освобождённые от НДФЛ.

- Доходы резидентов других стран, если международный договор освобождает их от НДФЛ в РФ.

Правила заполнения формы

Если заполняете отчёт 6-НДФЛ за 9 месяцев 2025 года на бумаге, следуйте правилам по заполнению.

- Пишите заглавными печатными буквами.

- Используйте только лицевую сторону листа формата А4.

- Без корректировок и исправлений.

- Страницы нумеруются начиная с титульного листа.

Указание сумм:

- НДФЛ – без копеек, округление от 50 коп. в большую сторону.

- Доходы, выплаты – с копейками.

Обособленные подразделения:

- По каждому коду ОКТМО – отдельный расчёт 6-НДФЛ.

Особенности для ИП и ООО:

- ИП без работников отчёт сдавать не нужно, если не было выплат.

- ООО даже без сотрудников отчёт сдаётся обязательно.

Штрафы за 6-НДФЛ: что важно знать

Сроки важны: сдаём отчёт — без штрафов и блокировок

- Чтобы избежать неприятностей, лучше не затягивать со сроками.

- Если отчёт отправлен с опозданием, налоговая может начислить по 1 000 ₽ за каждый месяц просрочки, даже если он неполный.

- Отсрочка более 20 дней – повод для возможной блокировки расчётного счёта.

Внимание к деталям: ошибки тоже могут стоить денег

- Ошибки в расчётах – частая причина штрафов. За некорректные данные может быть начислено 500 ₽.

- Но если вы сами нашли и вовремя отправили корректирующий отчёт – санкций можно избежать. Также штрафа не будет, если ошибка не повлияла на сумму налога и бюджет не пострадал.

Формат сдачи имеет значение

- Если в штате больше 10 сотрудников, отчёт нужно подавать в электронном виде.

- Подача на бумаге, когда она не разрешена, — 200 ₽ штрафа.

Разберём самые распространённые ошибки в отчёте 6-НДФЛ за 9 месяцев 2025 года и подскажем, как их быстро исправить.

Типовые ошибки в расчёте 6-НДФЛ за 9 месяцев 2025 года и способы их устранения

Заполнение формы 6-НДФЛ требует особой внимательности. Малейшая неточность может привести к штрафам, уточнениям и претензиям со стороны налоговой.

Точка Банк собрал распространённые ошибки, которые допускают налогоплательщики, и рассказал, как их исправить.

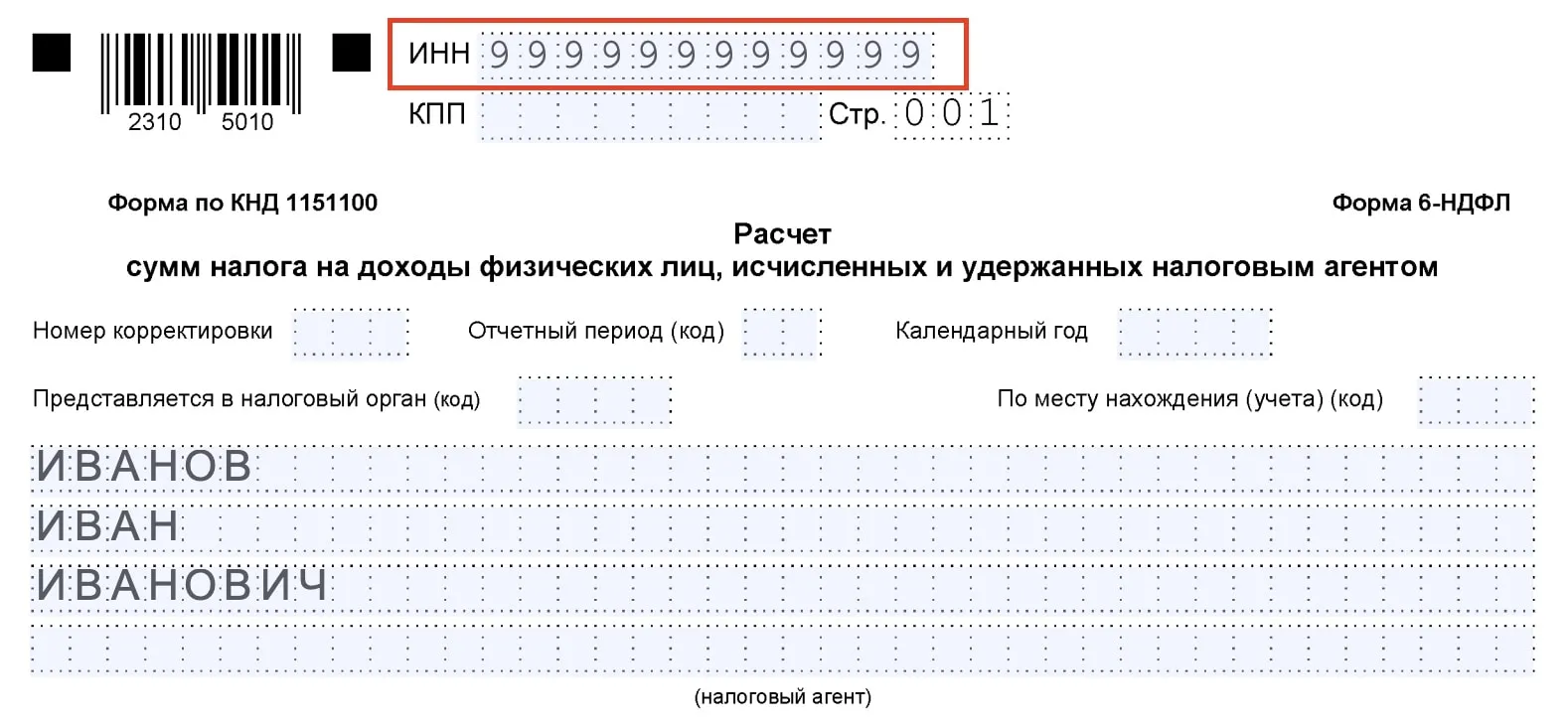

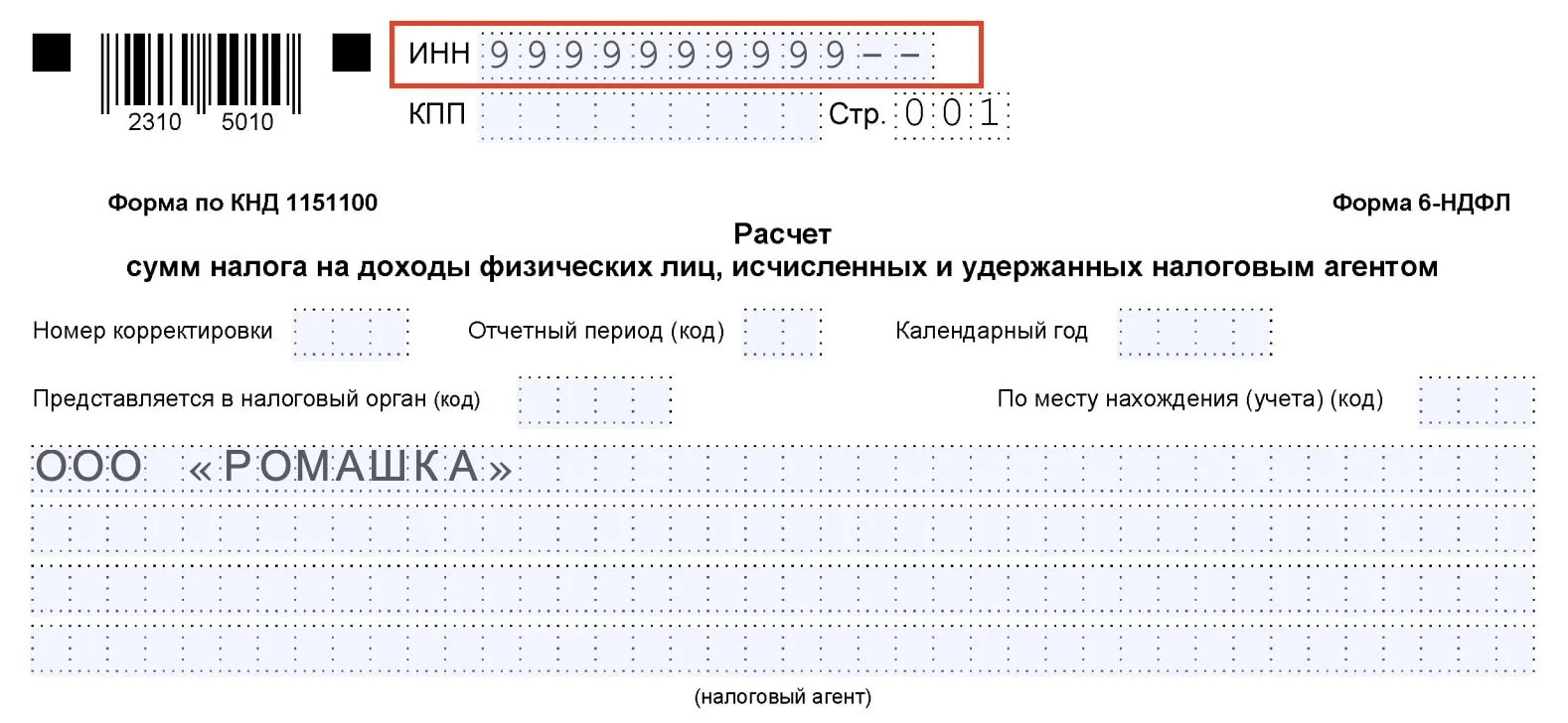

1. Неверное указание ИНН

Ошибка: в поле «ИНН» указано неправильное количество цифр.

Как исправить:

- Для ИП обязательно указывать 12 цифр.

- Для организаций – 10 цифр, а две оставшиеся ячейки заполняются прочерками («–»).

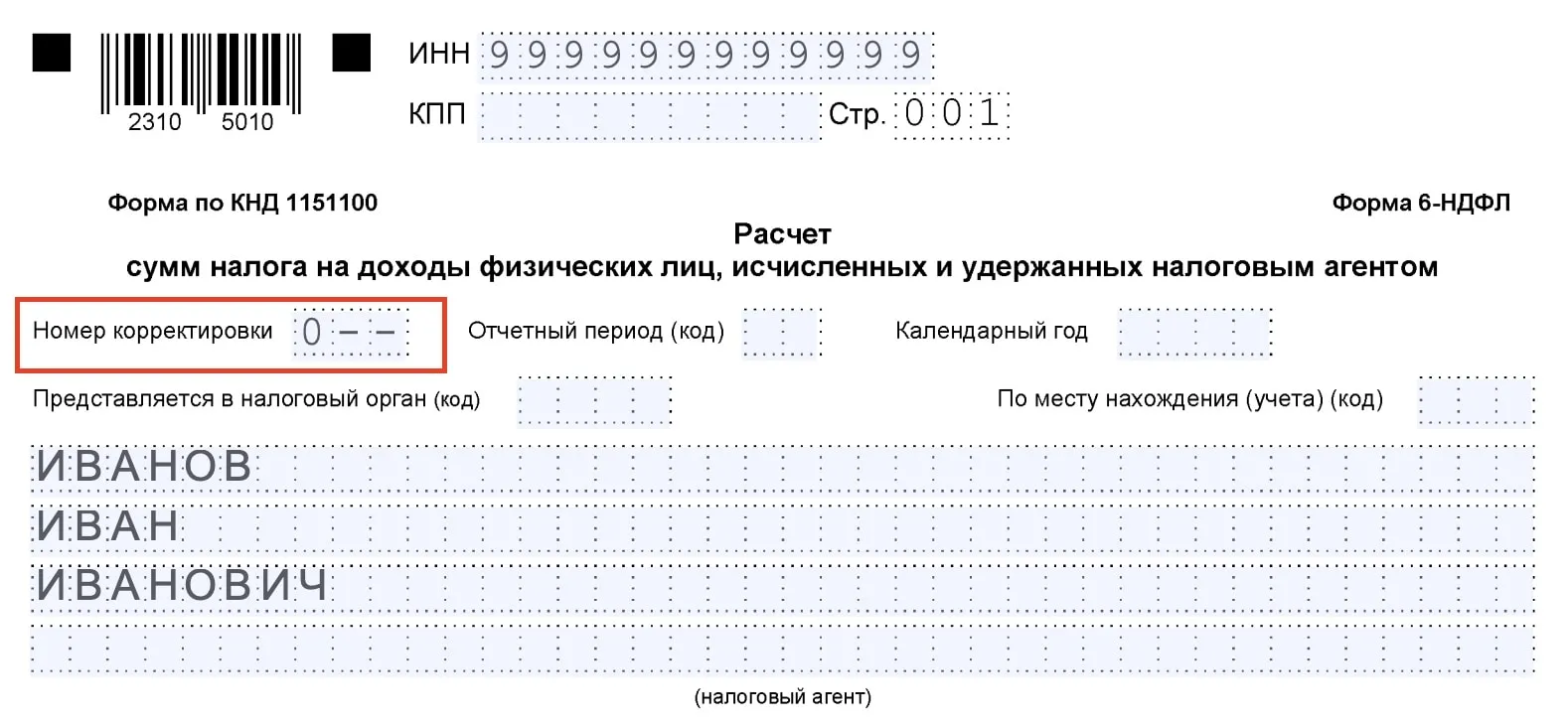

2. Неправильный номер корректировки

Ошибка: в расчёте первичной формы указан номер корректировки «1–» или иной.

Как исправить:

- Если расчёт первичный, указывается «0–».

- При подаче уточнённого расчёта номер корректировки увеличивается на единицу: «1–», «2–» и так далее.

3. Ошибка в коде отчётного периода

Ошибка: указан неверный код периода в поле «Отчётный период (код)».

Как исправить:

- За первое полугодие 2025 года указывается код «33».

- В поле «Год» – «2025».

4. Неверно выбран код места представления расчёта

Ошибка: в поле «По месту нахождения (учёта) код» указан не тот код.

Как исправить:

Проверьте соответствие:

- ИП по месту жительства — код «120».

- Организации по месту регистрации — код «214».

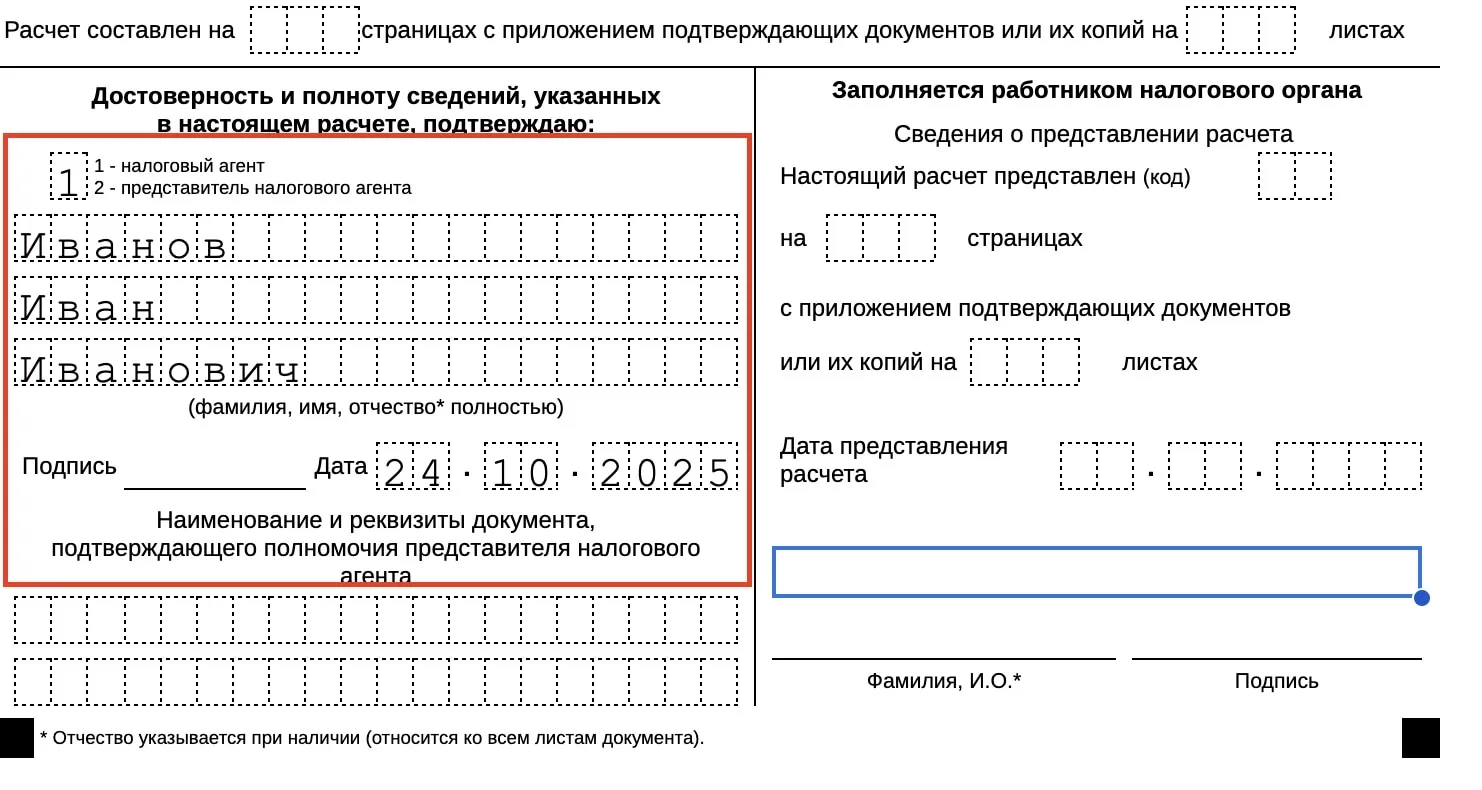

5. Отсутствие подписей

Ошибка: расчёт не подписан либо подписан ненадлежащим лицом.

Как исправить:

- Расчёт должен быть подписан руководителем, ИП или уполномоченным представителем.

- Если подписывает представитель, необходимо указать реквизиты доверенности. Приложить её копию к отчёту и указать количество страниц приложения.

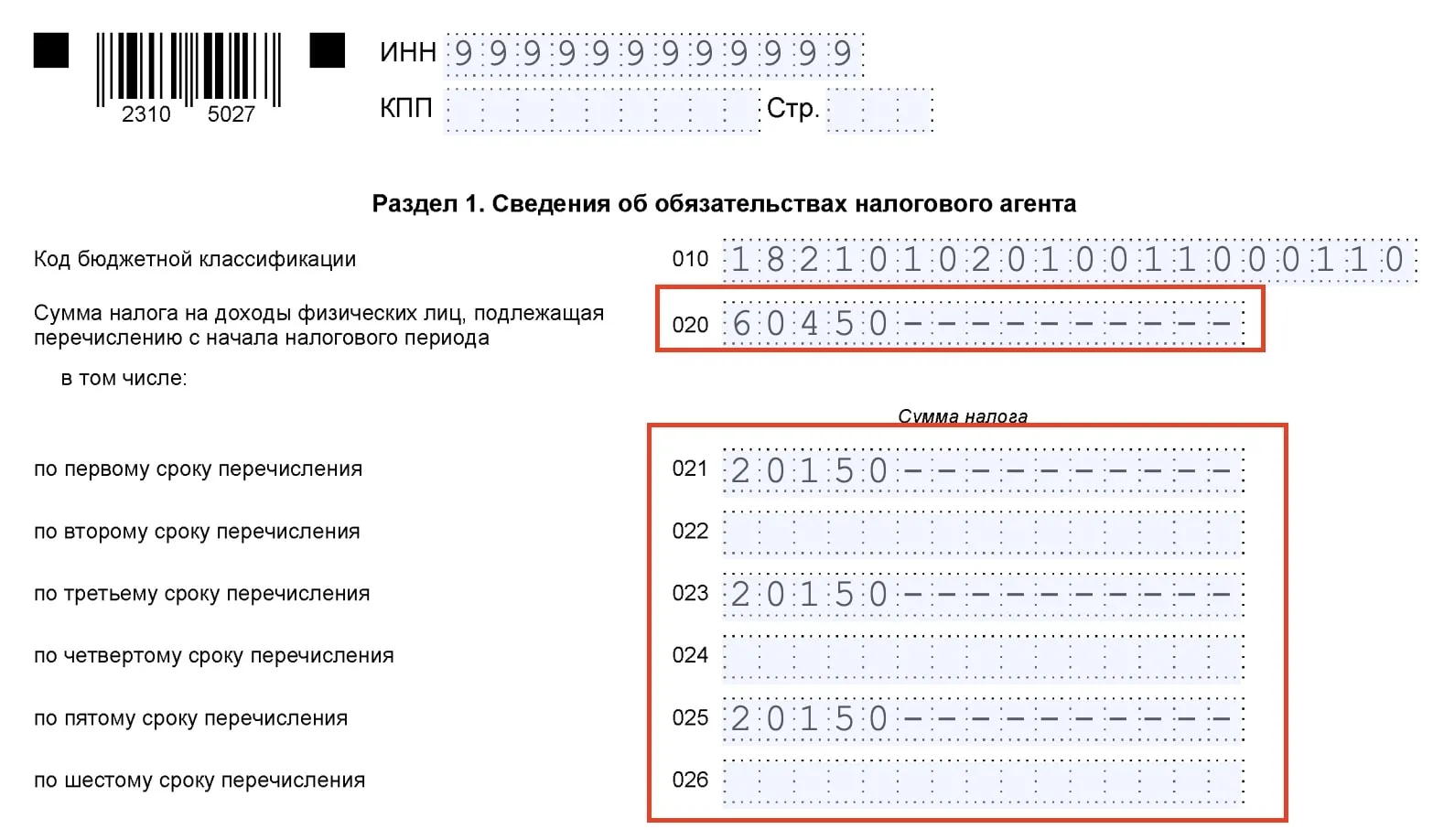

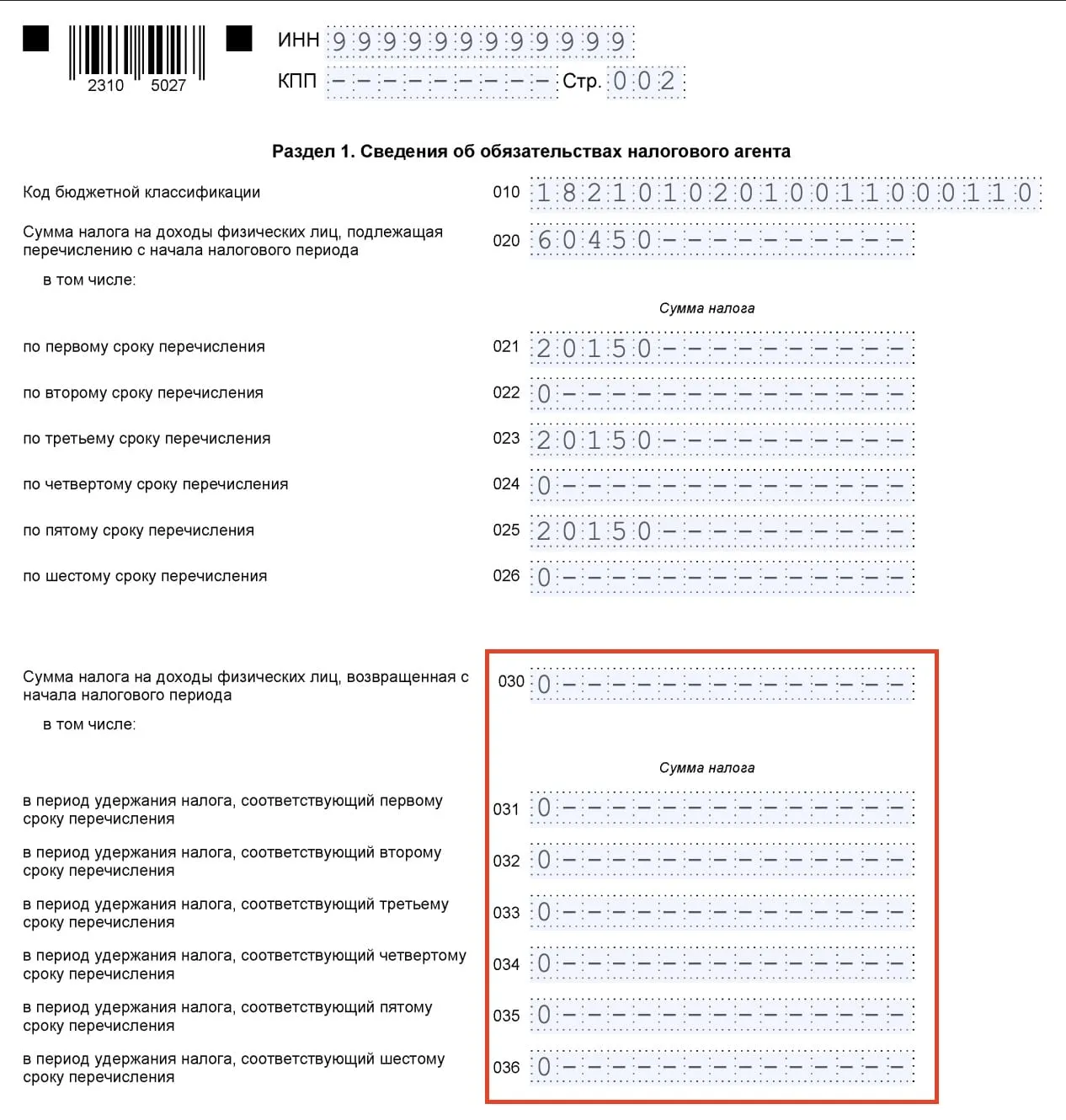

6. Несоответствие сумм в разделе 1

Ошибка: сумма в строке 020 не совпадает с суммой строк 021–026.

Как исправить:

- Строка 020 – это совокупная сумма удержанного НДФЛ с начала года.

- Проверьте, чтобы строка 020, равнялась сумме строк 021–026 (учитываются данные за 1 - 3 кварталы).

7. Нарушение сроков удержания и перечисления НДФЛ

Ошибка: сроки уплаты налога не соответствуют действующим правилам.

Как исправить:

Убедитесь, что НДФЛ отражён по правильным датам

- 28.07.2025 – удержания за 1–22 июля.

- 05.08.2025 – за 23–31 июля.

- 28.08.2025 – за 1–22 августа.

- 05.09.2025 – за 23–31 августа.

- 29.09.2025 – за 1–22 сентября.

- 06.10.2025 – за 23–30 сентября.

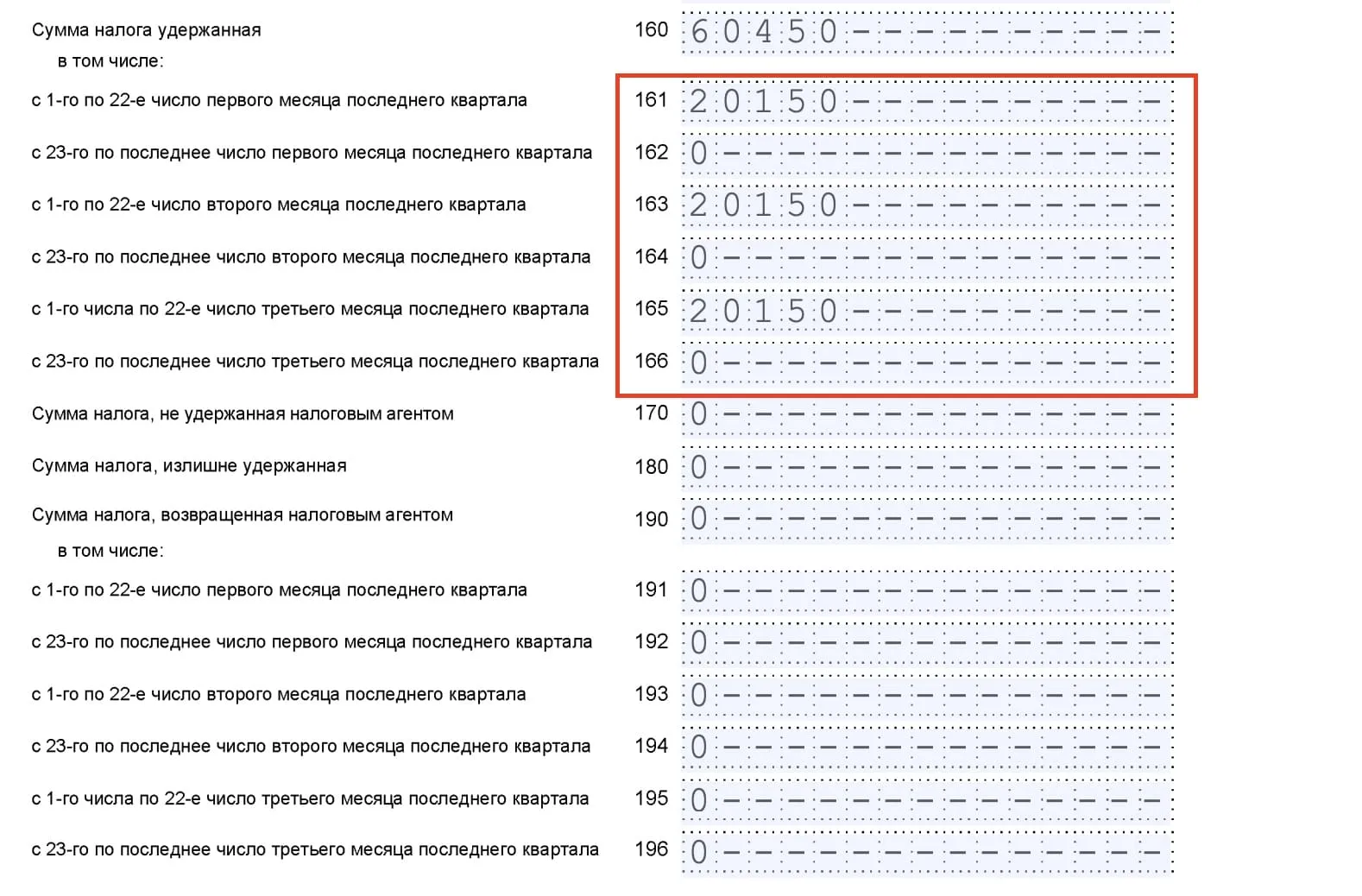

8. Ошибки в возврате НДФЛ

Ошибка: строки 030–036 заполнены некорректно или не согласованы с возвратами.

Как исправить:

- В строке 030 отражается общая сумма возврата НДФЛ.

- Строки 031–036 – разбивка по срокам возврата, соответствующим срокам уплаты налога.

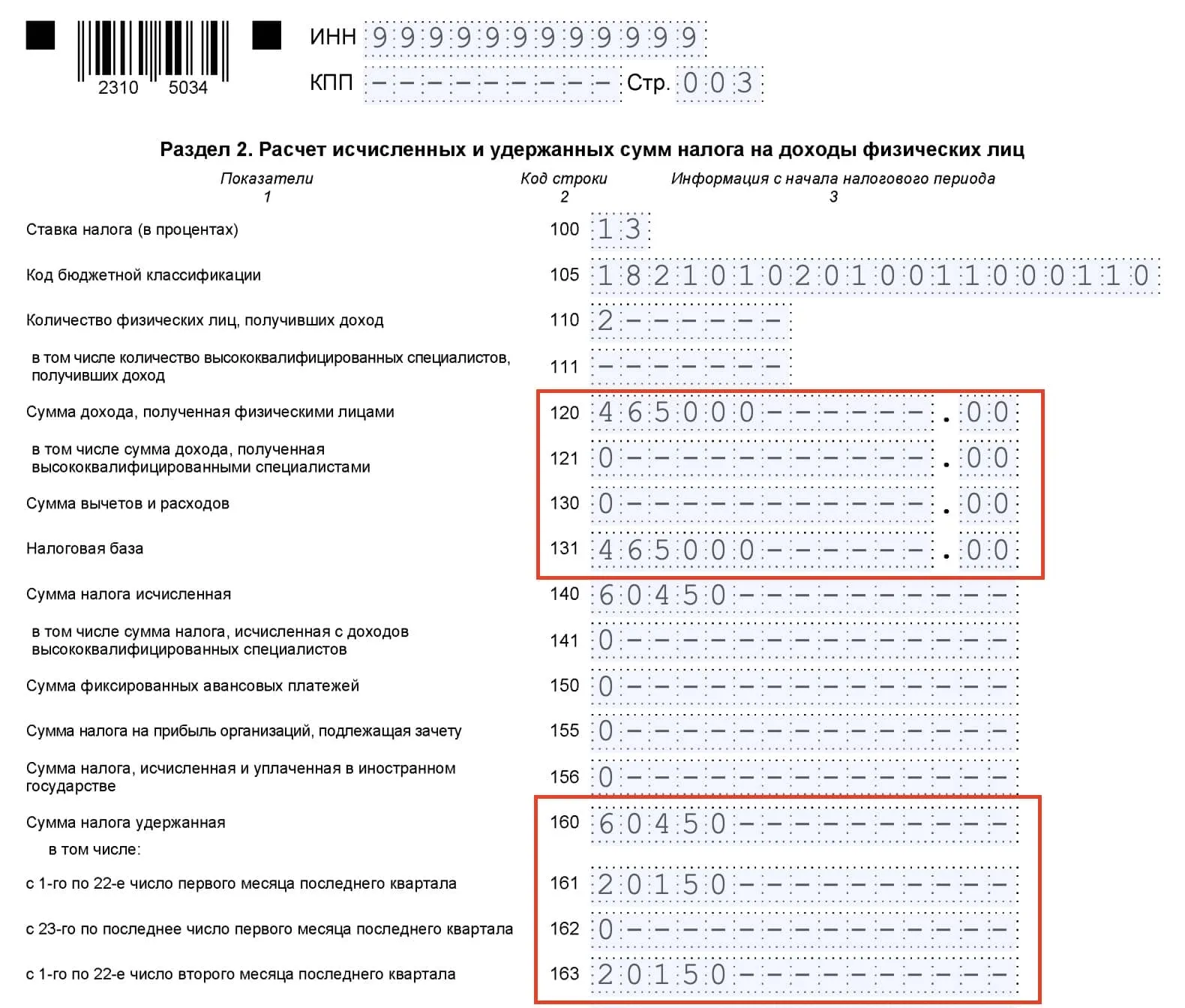

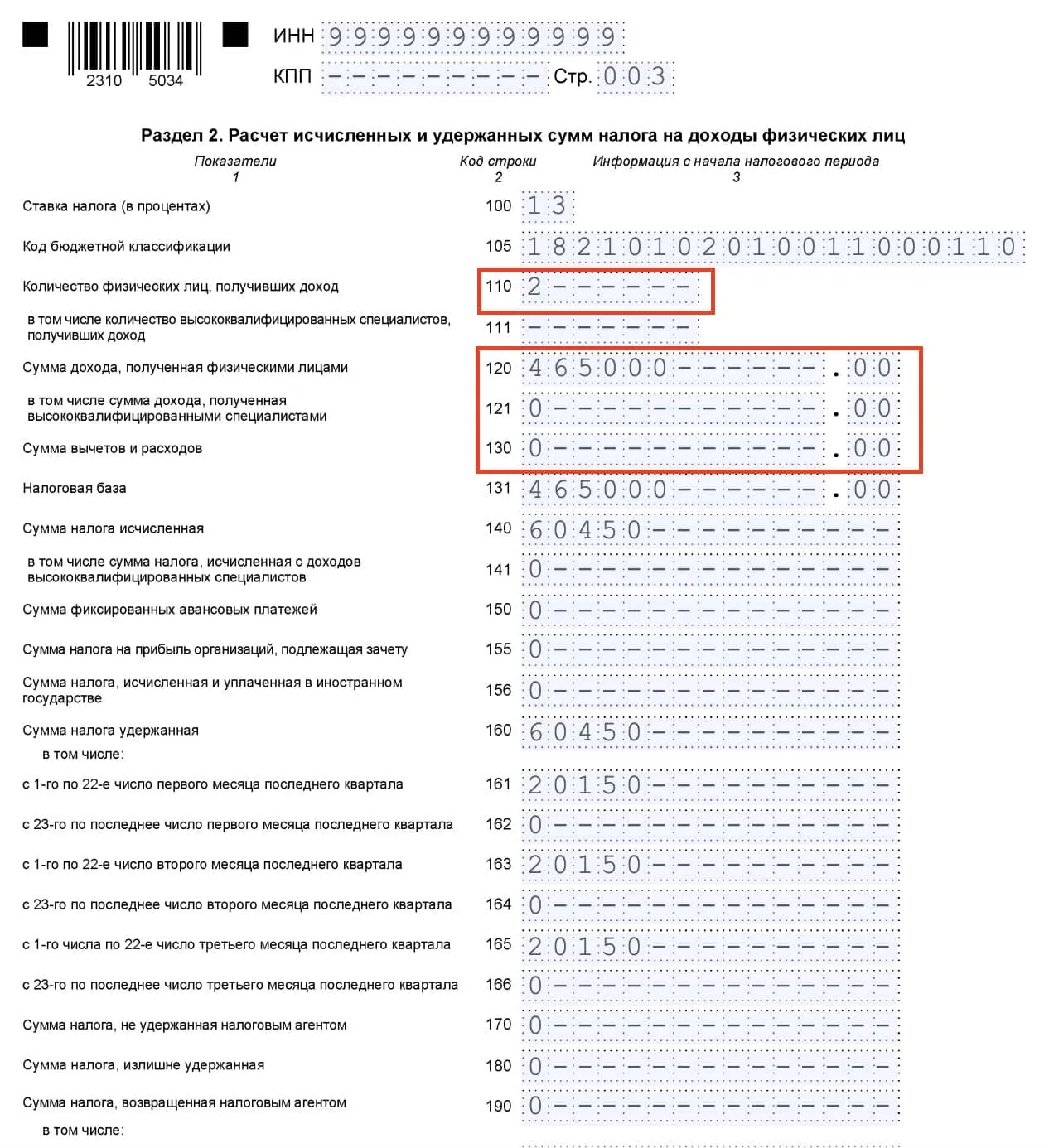

9. Ошибки в разделе 2: доходы, вычеты, база

Типичные ошибки:

- Занижены или завышены доходы (строка 120).

- Вычеты (строка 130) превышают доходы.

- Неправильно рассчитана налоговая база (строка 131).

- Некорректно указано количество физлиц (строка 110).

Как исправить:

- Проверьте, строку 120. В ней отражаются только фактически выплаченные и облагаемые НДФЛ доходы.

- Убедитесь, что сумма вычетов не превышает доходы.

- Расчёт налоговой базы: строка 120 минус строка 130.

- Количество физлиц – уникальные сотрудники, даже если были уволены и приняты снова.

10. Отражение неудержанного или излишне удержанного налога

Ошибка: отсутствует информация о невозможности удержания налога (строка 170) или о возвратах (строки 180, 190 и 191–196).

Как исправить:

- Строка 170 – для неудержанного налога, например при выплате в натуральной форме.

- Строка 180 – излишне удержанный налог.

- Строки 190–196 – фактически возвращённые суммы по датам возврата.

Если в расчёте 6-НДФЛ есть ошибки:

- Подайте уточнённую форму с верным номером корректировки.

- В случае штрафов направьте в инспекцию ходатайство о снижении штрафных санкций.

Грамотное заполнение 6-НДФЛ за 9 месяцев 2025 года — обязанность каждого работодателя. Это поможет избежать штрафов, проверок и лишних запросов от налоговой. Внимание к деталям, знание актуальных требований и своевременная подача формы — залог спокойной работы компании и ИП. Используйте приведённые рекомендации и проверяйте отчёт перед отправкой – это сэкономит время, ресурсы и нервы.