Правильный выход — это оперативно внести изменения и корректно подать уточнённую декларацию. В статье Точка Банк разберёт, что делать перед дедлайном, как оформить уточнёнку и как избежать лишних вопросов от налоговой.

Коротко

Если новые данные по НДС пришли перед дедлайном, нужно сразу внести изменения и отправить декларацию до окончания срока. Если не успеваете, сдайте отчёт как есть, а затем подайте уточнённую декларацию. Уточнёнка обязательна, если занижен налог, и добровольна, если налог завышен. Налоговая может запросить пояснения, если сумма налога уменьшилась.

Если новые данные по НДС пришли перед дедлайном, нужно сразу внести изменения и отправить декларацию до окончания срока. Если не успеваете, сдайте отчёт как есть, а затем подайте уточнённую декларацию. Уточнёнка обязательна, если занижен налог, и добровольна, если налог завышен. Налоговая может запросить пояснения, если сумма налога уменьшилась.

Если контрагент прислал новые данные по НДС всего за два часа до дедлайна, действуйте сразу. У вас есть ограниченное время, чтобы внести правки в декларацию. Лучше успеть подать отчёт до конца срока.

Сначала внесите изменения в декларацию по НДС. Внимательно проверьте, как новые данные влияют на сумму НДС к уплате или возмещению. После исправления сразу отправьте декларацию.

Если всё-таки не успеваете внести изменения до дедлайна, отправьте декларацию в том виде, в котором она была сформирована до получения новых данных от контрагента. Сразу после этого подготовьте и отправьте уточнённую декларацию.

Сроки подачи декларации по НДС в 2026 году

Сроки сдачи декларации по НДС в 2026 году:

- за IV квартал 2025 года — до 26 января 2026 года;

- I квартал — до 27 апреля;

- II квартал — до 27 июля;

- III квартал — до 26 октября.

Когда подавать уточнённую декларацию по НДС и что потребует налоговая

Уточнённая декларация по НДС помогает исправить ошибки в уже поданном отчёте. Если в первичном отчёте занизили сумму налога, корректировка обязательна. Это требование Налогового кодекса. Игнорировать такую ошибку нельзя.

Если завысили сумму налога, подавать уточнёнку необязательно. Закон этого не требует. Но для бизнеса это выгодно, потому что позволит вернуть излишне уплаченный НДС. Поэтому многие предприниматели подают корректировку по собственному желанию.

Когда подаётся уточнённая декларация, уменьшающая налог, налоговая может назначить камеральную проверку. ФНС вправе запросить пояснения или расчёт изменений. Нужно будет объяснить, почему уменьшилась сумма налога. Ответ необходимо отправить в течение пяти дней после получения запроса.

Как подать уточнённую декларацию по НДС

Чтобы исправить декларацию по НДС, нужно подать уточнённую версию. Для этого составьте новую декларацию с правильными данными. Она полностью заменяет предыдущий вариант. Поэтому, необходимо заполнить уточнённую декларацию с полными данными, а не с разницей от первичного отчёта.

Уточнёнка подаётся по той форме, которая была актуальна в том периоде, за который вносится изменение.

Форма декларации по НДС

- В 2025 году утверждена приказом ФНС от 05.11.2024 №ЕД-7-3/989@.

- В 2026 году ожидается новая форма декларации по НДС в связи с принятием законопроекта №1026190-8.

Как заполнить уточнённую декларацию по НДС

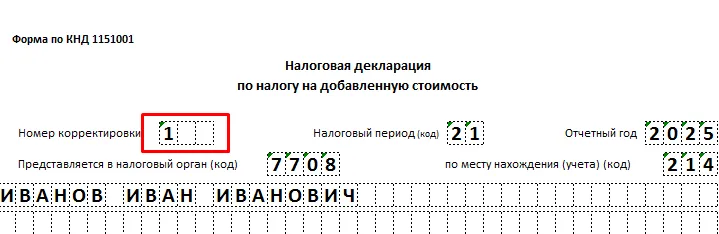

На титульном листе уточнённой декларации обязательно укажите номер корректировки. Это порядковый номер уточнёнки за тот же налоговый период, что и первичная. Он показывает налоговой, какая версия документа является верной.

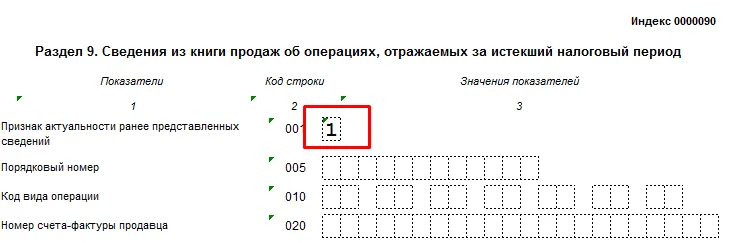

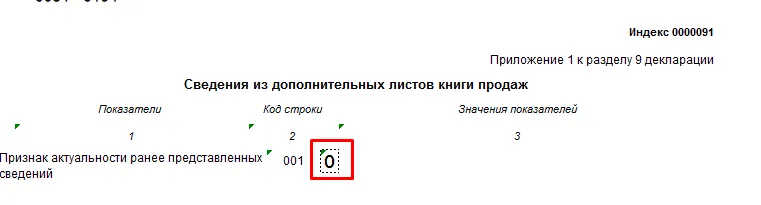

В разделах 8 и 9 нужно указать признак актуальности данных.

- Код «0» ставится, если разделы не заполнялись раньше или теперь в них есть изменения.

- Код «1» — если корректировать эти разделы не требуется.

Если данные меняются, обязательно заполните приложения к разделам 8 и 9.

Заявить вычет через уточнённую декларацию можно в течение трёх лет. Срок отсчитывается с момента принятия товаров, работ, услуг или прав на учёт. Это позволяет восстановить право на вычет даже за прошлые периоды.

Если в отчётном периоде сдавали единую упрощённую декларацию, а затем подаёте уточнёнку, нужно использовать обычную форму. В ней также отмечается, что это корректирующая версия декларации по НДС.

Как подать уточнёнку без последствий

Если декларация подаётся до окончания срока отчётности, она считается поданной вовремя. В этом случае отчёт не будет считаться корректировочным. Это правило позволяет исправить ошибку до дедлайна. Никакой ответственности за это не предусмотрено.

Если же отправляется уточнёнка после срока подачи декларации, но до момента уплаты налога, штрафа не будет. Это даёт время на самостоятельное исправление.

Чтобы избежать штрафа после срока уплаты налога, нужно выполнить два условия. Сначала уплатите недостающую сумму НДС, чтобы на ЕНС не было минуса. Только тогда уточнёнка пройдёт без последствий.

Сроки уплаты налога НДС за 2026 год

Налог НДС уплачивается ежеквартально либо ежемесячно равными долями по 1/3 от суммы. Далее рассмотрим график уплаты налога при ежемесячном расчёте.

| Период | Первая оплата | Вторая оплата | Третья оплата |

|---|---|---|---|

| I квартал 2026 года | 28.04.2026 | 28.05.2026 | 29.06.2026 (перенос даты оплаты в связи с выходным — 28.06.2026) |

| II квартал 2026 года | 28.07.2026 | 28.08.2026 | 28.09.2026 |

| III квартал 2026 года | 28.10.2026 | 30.11.2026 (перенос даты оплаты в связи с выходным — 28.11.2026) | 28.12.2026 |

| IV квартал 2026 года | 28.01.2027 | 01.03.2027 (перенос даты оплаты в связи с выходным — 28.02.2027) | 29.03.2027 (перенос даты оплаты в связи с выходным — 28.03.2027) |

Штраф за невыставление счёта-фактуры

Отсутствие счетов-фактур считается грубым нарушением по ст. 120 НК РФ. Если это произошло в одном налоговом периоде и не относится к более тяжёлым нарушениям, штраф составит 10 000 ₽. Количество невыставленных счетов-фактур на размер штрафа не влияет.

Важно, сколько периодов длилось нарушение. Если счета-фактуры не выставлялись несколько налоговых периодов подряд, штраф увеличится. В этом случае сумма штрафа будет 30 000 ₽.