С 2024 года работодатели обязаны подавать уведомления по НДФЛ и взносам дважды в месяц. Эта норма продолжает действовать в 2025 году. Мера направлена на более точное и своевременное распределение налогов через Единый налоговый платёж (ЕНП).

Коротко

В 2025 году работодатели дважды в месяц подают уведомления по НДФЛ и страховым взносам через ЕНП: до 25-го числа за выплаты с 1-го по 22-е число и до 3-го — за выплаты с 23-го по 31-е число.

В 2025 году работодатели дважды в месяц подают уведомления по НДФЛ и страховым взносам через ЕНП: до 25-го числа за выплаты с 1-го по 22-е число и до 3-го — за выплаты с 23-го по 31-е число.

Сроки подачи уведомлений по НДФЛ и страховым взносам

НДФЛ

| Период удержания налога | Срок подачи уведомления |

| С 1-го по 22-е число месяца | До 25-го числа текущего месяца |

| 23-го по 31-е (30-е) число месяца | До 3-го числа следующего месяца |

| С 23 по 31 декабря | До последнего рабочего дня года |

| Отчётный период | Срок предоставления |

| Январь | Не позднее 25 февраля |

| Февраль | Не позднее 25 марта |

| Март | 25 апреля не предоставляется. Сдаётся отчёт по РСВ |

| Апрель | Не позднее 26 мая |

| Май | Не позднее 25 июня |

| Июнь | 25 июля не предоставляется. Сдаётся отчёт по РСВ |

| Июль | Не позднее 25 августа |

| Август | Не позднее 25 сентября |

| Сентябрь | 27 октября не предоставляется. Сдаётся отчёт по РСВ |

| Октябрь | Не позднее 25 ноября |

| Ноябрь | Не позднее 25 декабря |

| Декабрь | 26 января 2026 года не предоставляется. Сдаётся отчёт по РСВ |

Когда уведомление не требуется

Вы можете не подавать уведомление, если:

- Нет выплат, удержаний и начислений.

- Платёж не проходит через систему ЕНП.

- Это страховые взносы индивидуального предпринимателя за себя, в том числе доплата 1% в ПФР.

- Уже сдана отчётность, и налоговая сможет распределить платежи сама.

В остальных случаях уведомления о взносах и НДФЛ обязательны.

Сроки уплаты НДФЛ и страховых взносов

Сроки уплаты НДФЛ

У работодателей два срока уплаты налога на доходы физических лиц:

- До 28-го числа текущего месяца – по уведомлению до 25-го числа

- До 5-го числа следующего месяца – по уведомлению до 3-го числа

Важно! В декабре 2025 года действуют особые сроки подачи уведомлений по НДФЛ:

- За период с 1 по 22 декабря – уведомление необходимо подать не позднее 25 декабря, а уплатить налог – до 29 декабря 2025 года.

- За период с 23 по 31 декабря – и уведомление, и уплату налога нужно произвести не позднее 30 декабря 2025 года.

Обратите внимание на эти даты, чтобы избежать просрочек в конце года.

Выплаты сотрудникам с 1 по 22 сентября – уведомление до 25 сентября, уплата до 29 сентября.

Страховые взносы

| Отчётный период | Срок уплаты |

| Январь | 28 февраля |

| Февраль | 28 марта |

| Март | 28 апреля |

| Апрель | 28 мая |

| Май | 30 июня |

| Июнь | 28 июля |

| Июль | 28 августа |

| Август | 29 сентября |

| Сентябрь | 28 октября |

| Октябрь | 28 ноября |

| Ноябрь | 29 декабря |

| Декабрь | 28 января 2026 года |

Индивидуальный предприниматель начислил заработную плату сотрудникам за сентябрь 2025 года. По графику уплата страховых взносов производится до 28 октября 2025 года включительно.

Подготовка уведомления

Для подачи уведомления используется форма по КНД 1110355.

В титульной части уведомления указываются стандартные сведения. Это регистрационные данные организации или ИП, включая ИНН, КПП, наименование и другие обязательные реквизиты.

Заполнение уведомления

Код налоговой инспекции определяется по адресу регистрации, и его можно узнать на официальном сайте ФНС.

В основной части уведомления указываются те налоги, которые необходимо списать с Единого налогового счёта (ЕНС). Если строк для внесения всех обязательств не хватает, допускается оформление нескольких листов основного раздела.

Коды периода уведомления для налогов и взносов – ежемесячные

| Период начисления | Код квартала | Код месяца | Как указывать в уведомлении |

| Январь | 21 | 01 | 21/01 |

| Февраль | 21 | 02 | 21/02 |

| Март | 21 | 03 | 21/03 |

| Апрель | 31 | 01 | 31/01 |

| Май | 31 | 02 | 31/02 |

| Июнь | 31 | 03 | 31/03 |

| Июль | 33 | 01 | 33/01 |

| Август | 33 | 02 | 33/02 |

| Сентябрь | 33 | 03 | 33/03 |

| Октябрь | 34 | 01 | 34/01 |

| Ноябрь | 34 | 02 | 34/02 |

| Декабрь | 34 | 03 | 34/03 |

Важные моменты при заполнении

- ЕНП перечисляется на ЕНС с использованием единого КБК – 18201061201010000510.

- В уведомлении о распределении платежа указывается конкретный КБК. Он зависит от вида налога или взноса.

Например:

- Для единого страхового взноса за сотрудников — 18210201000011000160.

- Для НДФЛ по ставке 13% — 18210102010011000110.

Код бюджетной классификации (КБК) можно найти на сайте ФНС России.

В уведомлении надо указывать начисленную сумму налога или взноса, а не фактически перечисленную.

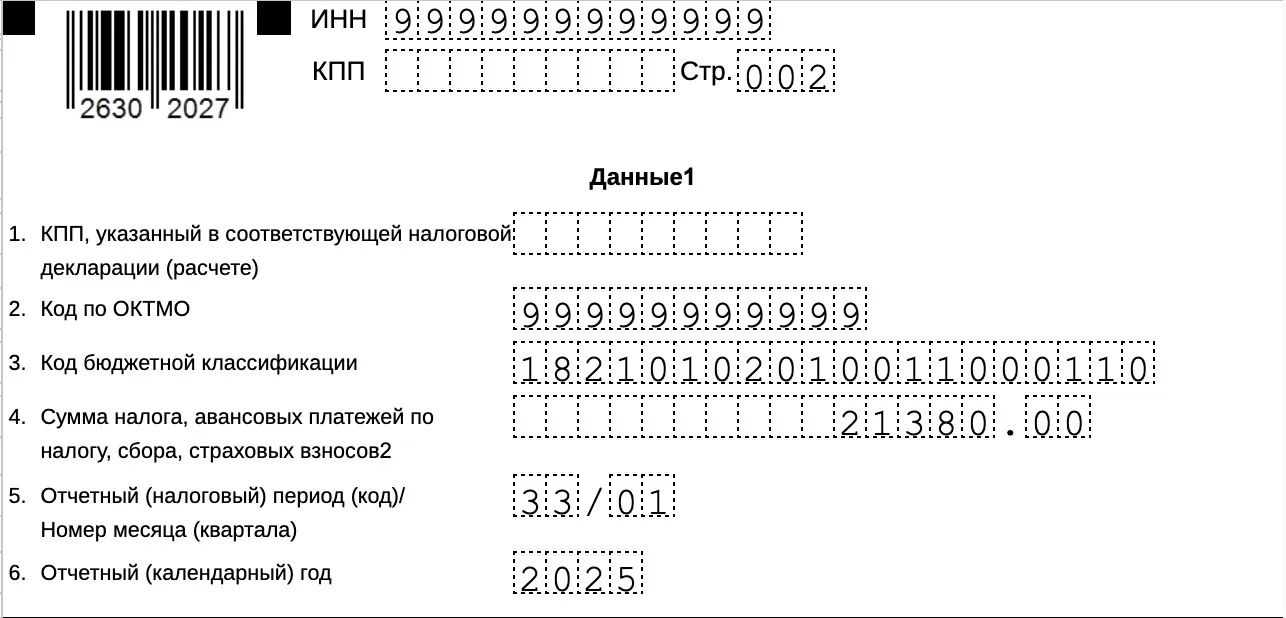

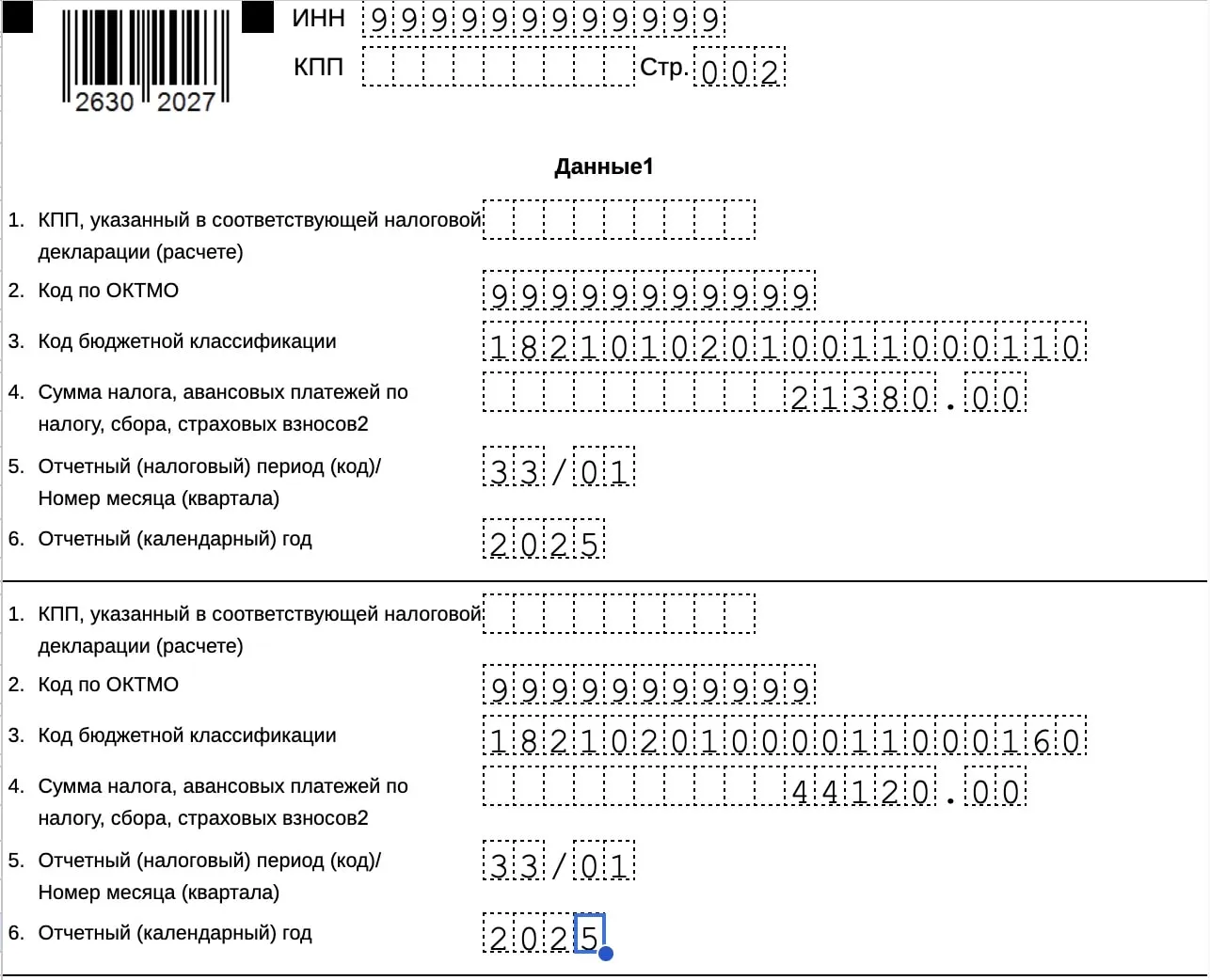

Пример заполнения уведомления

Рассмотрим ситуацию. ИП рассчитал заработную плату за июль 2025 года:

- НДФЛ с выплат сотрудникам — 21 380 ₽.

- Страховые взносы в ФНС — 44 120 ₽.

Индивидуальный предприниматель ошибочно перечислил на ЕНС 66 000 ₽, что на 500 ₽ больше необходимой суммы (21 380 + 44 120 = 65 500 ₽).

В этом случае в уведомлении следует указать:

- НДФЛ — 21 380 ₽ по соответствующему КБК.

- Страховые взносы — 44 120 ₽ по своему КБК.

Оставшиеся 500 ₽ останутся на ЕНС до подачи нового уведомления или расчёта. Их учтут при распределении будущих платежей. Также сумму можно вернуть по заявлению в установленном порядке.

Форма 6-НДФЛ подаётся по итогам каждого квартала. Уведомление по НДФЛ за третий месяц также обязательно и должно быть направлено в установленные сроки.

Исправления и корректировки в уведомлении

Нашли ошибку в уведомлении — исправьте.

- Неверная сумма? Отправьте новое с правильной.

- Ошибка в КБК, ОКТМО или других кодах? Сначала обнулите старое. Потом отправьте правильное.

ИП Иванов зарегистрирован в Москве. При подаче уведомления за июнь 2025 года он указал ОКТМО от старого адреса в Подмосковье. Из-за этого налоговая не смогла распределить взносы правильно – платёж завис на ЕНС.

Способы подачи уведомления

Уведомления подаются в ИФНС по месту регистрации организации или ИП. Сделать это можно как в бумажной, так и электронной форме.

В какой форме подать уведомление о взносах и НДФЛ

Электронная форма — это наиболее удобный и современный способ. Уведомление можно отправить через электронные сервисы ФНС или воспользоваться Личным кабинетом налогоплательщика.

Бумажная форма тоже возможна, но только при соблюдении ряда условий. Её можно использовать, если вы не обязаны сдавать отчётность в электронном виде. Ваша организация не должна являться крупнейшим налогоплательщиком, а среднесписочная численность сотрудников не должна превышать 100 человек. Как в прошлом, так и в текущем году.

Как подать уведомление о взносах и НДФЛ

Лично — подача уведомления возможна при личном визите в налоговую по месту регистрации.

Через Личный кабинет или электронные сервисы ФНС. Все необходимые документы можно направить онлайн, без очередей и визитов в офис.

Что будет если не подать уведомление

В 2024 году ФНС придерживался мягкой позиции. За несвоевременную подачу уведомлений штрафов не было. Но пени начислялись. Это происходило из-за того, что налоговая не имела данных, за какой налог и период поступил платёж на ЕНС.

Налоговая начисляет суммы к уплате именно по уведомлениям. Если налог уплачен, но уведомление не подано, деньги «зависают» и не считаются полученными. Формально это считается неуплатой, и ИФНС может начислить пени.

В 2025 году правовых оснований для штрафов за просрочку уведомлений по-прежнему нет.