Сотрудничаете с самозанятыми? Это выгодно, но требует грамотного подхода к документам. Одна ошибка — и налоговая может признать отношения трудовыми, а это штрафы и доначисления. Рассказываем, как оформить всё правильно и перечислить оплату.

Коротко

ИП и ООО платят самозанятым со своего расчётного счёта так же, как и обычным контрагентам. Но перед оплатой важно проверить статус исполнителя на сайте ФНС — иначе есть риск, что придётся платить за него НДФЛ и взносы.

ИП и ООО платят самозанятым со своего расчётного счёта так же, как и обычным контрагентам. Но перед оплатой важно проверить статус исполнителя на сайте ФНС — иначе есть риск, что придётся платить за него НДФЛ и взносы.

Кто такие самозанятые

Самозанятый — плательщик налога на профессиональный доход (НПД). Такой статус могут получить физические лица и индивидуальные предприниматели, которые лично производят товары или оказывают услуги. Например, копирайтеры, фотографы, парикмахеры, няни, мастера хендмейда.

Зарегистрироваться можно через приложение «Мой налог» или портал «Госуслуги». Помимо граждан России, статус также доступен гражданам Армении, Беларуси, Казахстана, Киргизии и Украины.

Чтобы применять этот налоговый режим, нужно соответствовать сразу нескольким требованиям:

- Зарабатывать на самостоятельной деятельности или использовании своего имущества.

- Не иметь работодателя в рамках этой деятельности.

- Не нанимать сотрудников по трудовым договорам.

- Работать только в разрешённых сферах.

- Получать доход не более 2,4 млн ₽ в год.

- Не совмещать НПД с другими системами налогообложения.

ИП без сотрудников тоже может перейти на НПД, если ведёт разрешённые виды деятельности. В этом случае не придётся платить фиксированные страховые взносы.

Закон №422-ФЗ устанавливает ограничения. НПД не могут применять те, кто:

- Перепродаёт чужие товары.

- Торгует подакцизными товарами, кроме сахаросодержащих напитков.

- Торгует товарами, подлежащими обязательной маркировке.

- Добывает или реализует полезные ископаемые.

- Занимается майнингом или продажей криптовалюты.

- Работает по агентским, комиссионным договорам или договорам поручения.

Последний пункт означает, что самозанятый не может проводить сделки в интересах другого лица. Например, работать риелтором от агентства недвижимости нельзя, а оказывать риелторские услуги самостоятельно и заключать договоры напрямую с клиентами можно.

Вот ещё примеры разрешённой деятельности:

- Удалённая работа в интернете.

- Косметические услуги на дому — маникюр, педикюр, коррекция бровей.

- Сдача квартир в аренду.

- Фото- и видеосъёмка.

- Проведение мероприятий и праздников.

- Ремонтные работы.

При этом самозанятость можно совмещать с официальной работой по найму. Например, учитель может подрабатывать репетитором и платить НПД с этого дохода.

Самозанятые платят налоги самостоятельно. Ставка зависит от заказчика: 4% — при работе с физлицами и 6% — при работе с компаниями и ИП.

Фотограф Илья зарегистрировался как самозанятый. За семейные фотосессии он платит 4% от суммы заказа, а за съёмку корпоратива для компании — 6%.

Такие ставки действуют, пока сумма дохода не превышает 2,4 млн ₽ в год. После превышения этой суммы самозанятые обязаны сменить налоговый режим. Если статус ИП уже есть, можно перейти на другой режим сразу. Если нет — сначала зарегистрировать ИП, а затем выбрать подходящую систему налогообложения.

Как проверить статус самозанятого лица

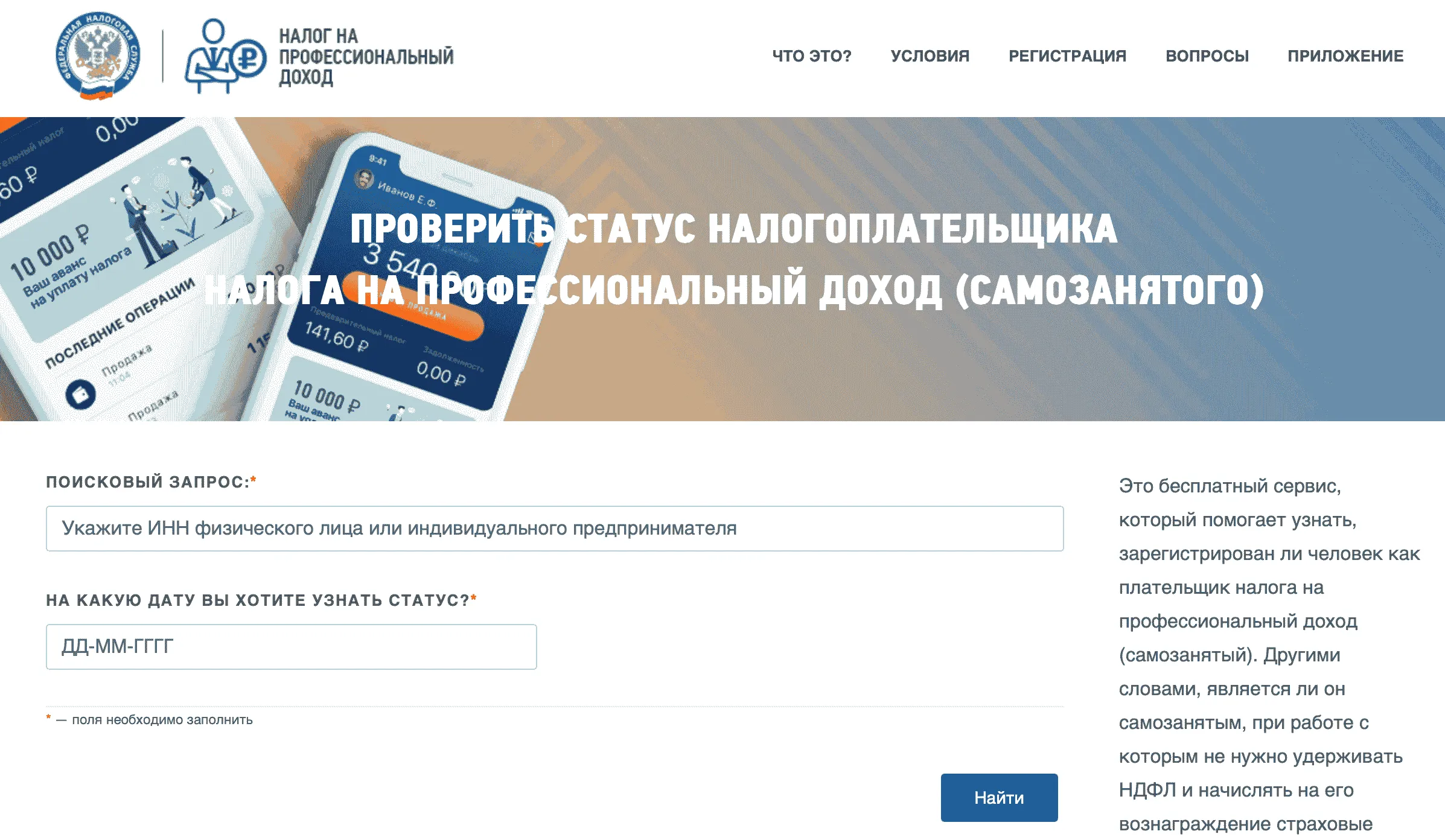

Если вы работаете с самозанятыми, перед оплатой проверьте статус исполнителя на сайте ФНС. Достаточно указать ИНН и дату — сервис подтвердит, что человек применяет НПД и вам не нужно удерживать НДФЛ и начислять страховые взносы.

Проверка важна: если подрядчик окажется обычным физлицом, бизнесу придётся заплатить за него НДФЛ от 13%, страховые взносы до 30% и штрафы за то, что не сделали всё правильно сразу.

Платить самозанятым можно с расчётного счёта ИП или ООО, как обычным контрагентам.

Какие документы нужны компании для работы с самозанятыми

Чтобы всё было прозрачно в работе с самозанятыми, важно правильно оформлять документы с ними и отправлять платежи.

Договор

С самозанятыми обычно заключают договор в письменной форме. В договоре прописывают суть сделки, объём работ, стоимость, сроки оплаты и ответственность сторон.

Без письменного оформления работать можно, только если стороны — физлица или ИП, а сумма не превышает 10 000 ₽. Юридические лица в любом случае должны заключать с самозанятыми письменный договор (ст. 161 ГК РФ).

В договоре стоит указать, что исполнитель — плательщик НПД, а заказчик не платит за него НДФЛ и страховые взносы. Также можно добавить пункт о том, что самозанятый обязан сообщить об изменении налогового режима. Например, если его доход за год превысит 2,4 млн ₽.

А вот прописывать часы работы или фиксированную ежемесячную оплату не стоит. Такие формулировки могут стать доказательством подмены трудовых отношений.

Акт

Если самозанятый выполнил работу или оказал услугу, подписывают акт выполненных работ или акт оказанных услуг. Документ не обязателен, но делает сотрудничество прозрачным: подтверждает, что сделка состоялась и у сторон нет претензий.

Счёт на оплату

Самозанятый может сформировать счёт и отправить его заказчику. Это тоже не обязательно, но упрощает оформление платежа: в счёте уже указаны все реквизиты.

Чек

Самый важный документ — чек самозанятого. После получения оплаты исполнитель формирует его в приложении «Мой налог» и отправляет заказчику в бумажном или электронном виде.

Чек нужен для бухгалтерии и налоговой: он позволяет учесть выплату самозанятому в расходах на УСН.

Чего стоит избегать при работе с самозанятыми

Налоговая следит за тем, как компании работают с самозанятыми. Вот чего делать не стоит:

- Подменять трудовые отношения. Нельзя оформлять сотрудника как самозанятого, если он выполняет обязанности штатного работника. Если это выяснится, придётся заплатить штрафы, перечислить в бюджет неуплаченные налоги и взносы, а также разбираться с трудовой инспекцией.

- Платить одинаковые суммы по графику. Налоговая отслеживает периодичность и размер выплат. Регулярные переводы одному самозанятому — например дважды в месяц на одну сумму — могут признать признаком трудовых отношений.

- Работать с бывшими сотрудниками. Нельзя заключать договор с самозанятым, который уволился из вашей компании менее двух лет назад.

Комментарий юриста

Самозанятость создана для проектной работы и конкретных результатов, а не для постоянных сотрудников. Если человек каждый день приходит в офис, подчиняется вашим правилам и получает фиксированную оплату — это трудовой договор по закону.ФНС переквалифицирует такие отношения, а вы заплатите всё, что «сэкономили», плюс штрафы. Поэтому лучше сразу оформлять постоянных работников по трудовому договору, а самозанятость оставить для разовых задач и проектов.

Дмитрий Воронин

юрист Точка Банка

Как перевести оплату

Заплатить самозанятому можно наличными, банковским переводом, переводом по номеру карты или через СБП.

Способ оплаты зависит от статуса исполнителя:

- Самозанятому физлицу переводите деньги на личную карту — расчётный счёт ему недоступен.

- Самозанятому со статусом ИП можно платить на расчётный счёт, если он есть.

Заранее уточните у исполнителя, как ему удобнее получать оплату, и попросите реквизиты. В платёжном поручении укажите основание платежа, вид работы или услуги и сумму.

Подберём тариф для расчётного счёта

Заполните небольшой опрос о своём бизнесе, и мы поможем подобрать тариф с минимальной комиссией

Заполнено 0 из 4

После получения денег самозанятый формирует чек в приложении «Мой налог» и отправляет его заказчику.

Кто считает налоги при работе с самозанятым

Налоги самозанятого рассчитываются автоматически через приложение «Мой налог». Самозанятому не нужно разбираться в формулах или вести сложную бухгалтерию — достаточно просто внести полученный доход в приложение, и система сама определит сумму налога к уплате.

Налоговая присылает уведомление с суммой к оплате до 12 числа следующего месяца. Оплатить налог нужно до 28 числа.