ИП и юрлица с сотрудниками обязаны вести отчёт для взносов на травматизм. С 1 квартала 2025 года для сдачи отчётности в России используют раздел №2 формы ЕФС-1.

Точка Банк пошагово разъясняет, как заполнить форму за девять месяцев 2025 года, какие строки важны и на что обратить внимание, чтобы избежать ошибок.

Коротко

Для сдачи отчётности по взносам на травматизм надо заполнить раздел 2 формы ЕФС-1 за Ⅲ квартал.

Для сдачи отчётности по взносам на травматизм надо заполнить раздел 2 формы ЕФС-1 за Ⅲ квартал.

Что надо заполнять в разделе 2 ЕФС-1

В разделе 2 отражаются выплаты работникам и начисленные страховые взносы. Для этого ИП с сотрудниками и компаниям надо заполнить два подраздела — пункты 2.1 и 2.3.

- Подраздел 2.1 — расчёт взносов

- Подраздел 2.3 — сведения о спецоценке и медосмотрах

Оставшиеся подразделы 2.1.1 и 2.2 заполняют только отдельные страхователи. Если у вас нет показателей для этих разделов, оставьте их пустыми.

— Подраздел 2.1.1 нужен только тем организациям, у которых есть выделенные самостоятельные классификационные единицы (СКЕ). Если таких единиц нет, заполнять его не нужно.

— Подраздел 2.2 оформляют компании и ИП, которые по договору направляли своих работников временно трудиться в другие организации или к предпринимателям. Если договоров не было, этот подраздел остаётся пустым.

Рассмотрим структуру заполнения формы ЕФС-1 за 9 месяцев 2025 года (Ⅲ квартал) более подробно.

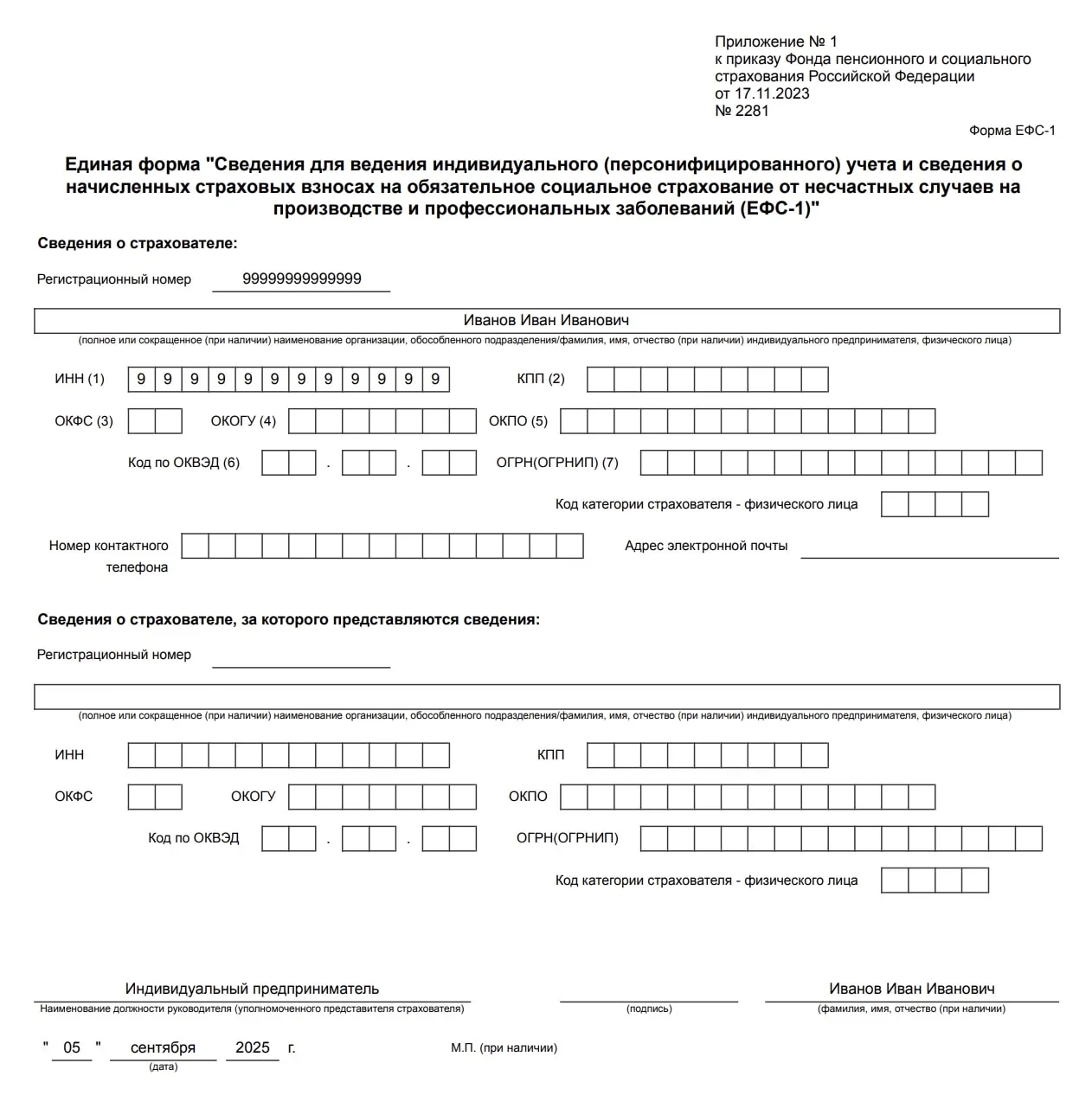

Отчёт ЕФС-1, раздел 2

Титульный лист

В титульной части есть несколько обязательных полей. Заполняйте их внимательно, чтобы отчёт приняли без ошибок.

В поле «Номер корректировки» ставят код «000», если это первый отчёт. Если подаёте уточнённый вариант — указывайте порядковый номер: «001», «002», «003» и так далее.

В поле «Расчётный (отчётный) период (код)» впишите цифры, соответствующие периоду.

— Первый квартал — «03»

— Полугодие — «06»

— Девять месяцев — «09»

— Календарный год — «12»

Поле «Календарный год» заполняется просто — указываете год, за который сдаёте раздел 2. Если отправляете уточнение, пишите год расчётного периода.

Поле «Прекращение деятельности» нужно только тем, кто закрывает бизнес. В этом случае ставится буква «Л».

В поле «Среднесписочная численность работников» укажите среднее количество сотрудников с начала года. Расчёт делается по правилам Росстата, закреплённым в приказе №647.

В поле «Численность работающих застрахованных лиц» вписывается количество сотрудников, за которых начислялись взносы от несчастных случаев. Сюда входят и те, кто работает по договорам ГПХ.

Отдельно укажите работников-инвалидов. Их количество вносится в поле «Численность работающих инвалидов».

Если есть сотрудники с вредными или опасными условиями труда, их число укажите в соответствующем поле. Здесь берётся списочная численность по правилам Росстата.

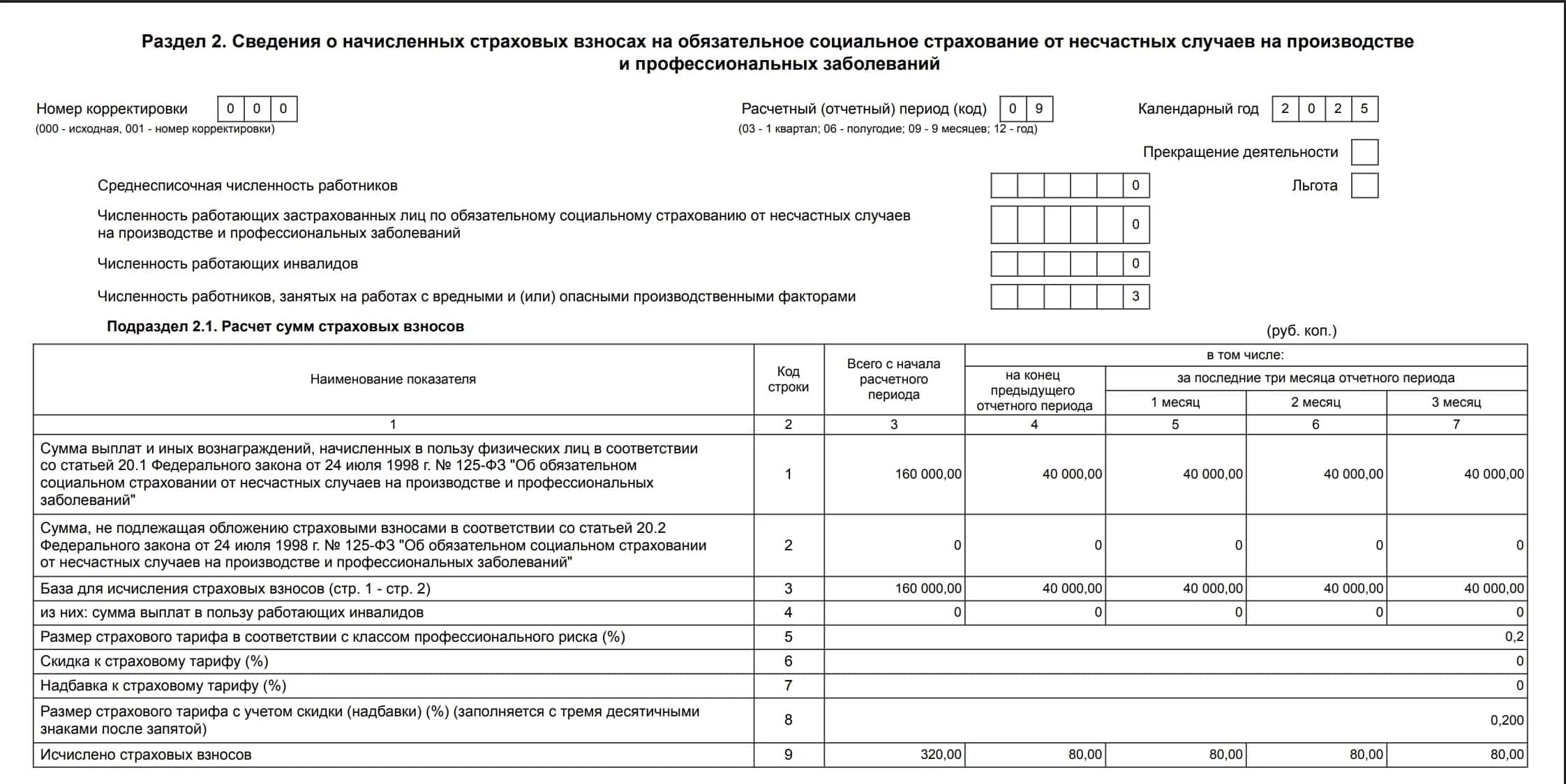

Подраздел 2.1

Подраздел 2.1 в форме ЕФС-1 похож на таблицу 1 из старого отчёта 4-ФСС. Здесь вы показываете выплаты сотрудникам и рассчитываете страховые взносы.

В строке 1 указываются все выплаты физлицам. Данные нужно заполнять нарастающим итогом с начала года, на начало отчётного периода и отдельно по каждому из последних трёх месяцев (квартал).

Если часть вашей деятельности финансируется из бюджета или у вас несколько оснований для учёта, суммы в строках 1, 2, 3, 4 и 9 указываются общим итогом.

В строке 2 отражаются выплаты, которые не облагаются страховыми взносами. Их тоже показывают нарастающим итогом и отдельно по трём последним месяцам.

Строка 3 — это база для начисления страховых взносов. Она равна разнице между строкой 1 и строкой 2.

В строке 4 выделяется та часть базы, которая приходится на работников-инвалидов.

Строка 5 — ваш тариф страховых взносов. Он зависит от класса профессионального риска, к которому относится компания.

В строке 6 указывается процент скидки, а в строке 7 — процент надбавки к тарифу. Эти значения утверждаются на год.

В строке 8 рассчитывается итоговый тариф с учётом скидки или надбавки. Записывать его нужно с тремя знаками после запятой.

Есть случаи, когда строки 5–8 можно не заполнять. Это касается организаций с выделенными СКЕ и бюджетных учреждений, у которых несколько оснований для уплаты взносов.

В строке 9 показываются суммы начисленных страховых взносов. Данные отражаются нарастающим итогом на начало отчётного периода и по каждому из трёх последних месяцев.

Обратите внимание: показатель «Всего с начала периода» всегда должен совпадать с суммой остальных граф (гр. 3 = гр. 4 + гр. 5 + гр. 6 + гр. 7).

Подраздел 2.1.1

Подраздел 2.1.1 в ЕФС-1: его заполняют не только организации с выделенными СКЕ.

СКЕ в отчёте ЕФС-1 — это обособленное подразделение компании. Его выделяют отдельно, чтобы считать страховые взносы по собственному виду деятельности. У такой единицы может быть свой тариф, отличный от основного.

Сначала нужно отметить, к какому типу страхователя вы относитесь. Для этого в соответствующем поле ставится «Х». Есть три варианта: «СКЕ», «Частичное финансирование» или «Страхователь, исчисляющий взносы по нескольким основаниям».

Выбрать можно только одно поле. Заполнение двух и более полей не допускается.

В табличной части первая строка называется «Всего, в том числе». Здесь показываются суммарные данные по всем строкам.

Если у вас стоит «Х» в поле «СКЕ», то строка «Основной ВЭД» отражает деятельность по основному виду, который не выделен в СКЕ. А по самим СКЕ данные указываются отдельно в строках с номерами 1, 2 и так далее.

Если вы указали «Частичное финансирование», то строка «Основной ВЭД» заполняется раздельно. Сначала по видам деятельности с тарифом 0,2% (бюджетное финансирование), а затем по коммерческим видам с другими тарифами.

Если отмечено «Страхователь по нескольким основаниям», строку «Основной ВЭД» нужно заполнить по каждому виду деятельности. Количество строк будет зависеть от количества таких видов.

В графе 2 пишется наименование вида деятельности. В строке «Основной ВЭД» — название организации, в строках для СКЕ — название подразделения.

В графе 3 укажите код вида деятельности по ОКВЭД. Для СКЕ тоже нужен свой код.

В графе 4 напишите название подразделения (СКЕ). Если строка «Основной ВЭД» — укажите наименование самой организации.

В графе 5 отражается тариф страховых взносов по каждому виду деятельности или СКЕ. Для госучреждений по бюджетной части всегда применяется тариф 0,2%.

Графы 6, 7 и 8 заполняются только для строки «Основной ВЭД». Здесь указываются: скидка к тарифу, надбавка и итоговый тариф с тремя знаками после запятой.

Блок «База для исчисления страховых взносов» (графы 9–18) показывает выплаты за вычетом необлагаемых сумм. Эти данные нужно отразить как нарастающим итогом, так и по каждому из последних трёх месяцев. Отдельно указываются выплаты в пользу инвалидов.

Блок «Исчислено страховых взносов» (графы 19–24) — это сами суммы взносов. Их показывают нарастающим итогом, на начало отчётного периода и по каждому месяцу из последних трёх.

СФР при проверке раздела 2 смотрит, чтобы цифры совпадали. Должны сходиться суммы по строке «Всего» из подраздела 2.1.1 и суммы из подраздела 2.1. Проверяются они по определённым показателям, поэтому важно заполнить всё без ошибок. Рассмотрим таблицу равенства подробнее.

| Подраздел 2.1.1 подраздела 2.1 | Подраздел 2.1 |

| Графа 9 | Графа 3, строки 3 |

| Графа 10 | Графа 3, строки 4 |

| Графа 11 | Графа 4, строки 3 |

| Графа 12 | Графа 4, строки 4 |

| Графа 13 | Графа 5, строки 3 |

| Графа 14 | Гграфа 5, строки 4 |

| Графа 15 | Графа 6, строки 3 |

| Графа 16 | Графа 6, строки 4 |

| Графа 17 | Графа 7, строки 3 |

| Графа 18 | Графа 7, строки 4 |

| Графа 19 | Графа 3, строки 9 |

| Графа 20 | Графа 4, строки 9 |

| Графа 22 | Графа 5, строки 9 |

| Графа 23 | Графа 6, строки 9 |

| Графа 24 | Графа 7, строки 9 |

Подраздел 2.2

Подраздел 2.2 в форме ЕФС-1: его заполняют только те страхователи, кто направляет своих сотрудников временно работать к другим работодателям по договору.

Количество строк в подразделе должно совпадать с числом организаций или ИП, куда были направлены работники. На каждую принимающую сторону оформляется отдельная строка.

В графах 2–5 нужно указать реквизиты принимающей стороны: регистрационный номер в СФР, ИНН, КПП и код по ОКВЭД.

В графе 6 впишите общее количество сотрудников, направленных к другому работодателю.

В графе 7 укажите, сколько среди них инвалидов.

В таблице «База для исчисления страховых взносов» показываются выплаты сотрудникам, которых направили по договору. Данные отражаются как нарастающим итогом с начала года, так и помесячно. Отдельно выделяются выплаты в пользу инвалидов.

В графе 16 проставьте тариф взносов, который применяется в зависимости от класса профессионального риска у принимающей стороны.

В графах 17 и 18 укажите скидку или надбавку к тарифу.

В графе 19 рассчитайте итоговый тариф с учётом скидки или надбавки. Записывать его нужно с тремя знаками после запятой.

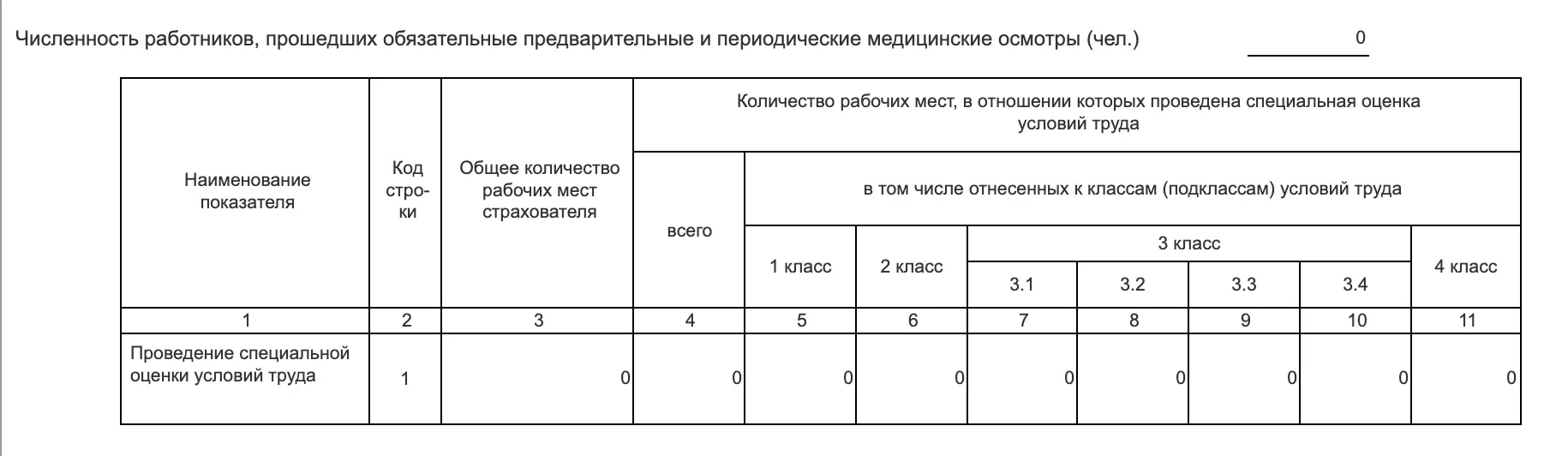

Подраздел 2.3

Подраздел 2.3 в форме ЕФС-1: в нём отражают данные о медосмотрах и специальной оценке условий труда. Заполнять его обязаны все страхователи.

Информация в подразделе указывается на начало года. Поэтому во всех отчётах в течение одного года раздел 2.3 будет одинаковым.

Если компания зарегистрирована в текущем году, данных на начало года у неё нет. Но раздел всё равно включается в форму, а в графах ставятся нули.

Например, фирма открылась в феврале 2025 года. В отчётах за первый квартал и дальше в подразделе 2.3 будут стоять только нули.

В поле «Общая численность работников» укажите количество сотрудников, которые должны проходить обязательные медосмотры. В следующем поле впишите, сколько человек их реально прошли.

Эти данные берутся из актов медкомиссии по итогам периодических осмотров и заключений по предварительным осмотрам за прошлый год. Частота осмотров зависит от условий труда и может быть раз в год или раз в два года.

Если таких сотрудников у вас нет, в полях численности проставляются нули. Это обязательное правило.

В графе 3 укажите, сколько рабочих мест подлежит спецоценке условий труда на 1 января.

В графе 4 — сколько рабочих мест уже прошло эту оценку.

В графах 5–11 нужно указать количество рабочих мест по классам условий труда. Эти сведения берутся из отчёта по спецоценке.

Если спецоценка не проводилась, то в графах 4–11 тоже ставятся нули.

Ошибки в ЕФС-1

Если вы нашли ошибки в разделе 2 ЕФС-1, которые занизили страховые взносы к уплате, нужно подать уточнённые сведения. Для этого направьте в СФР исправленную форму ЕФС-1 с корректным разделом 2.

Если неточности не влияют на сумму взносов, исправлять их не обязательно. Но при желании вы можете подать уточнённые сведения и внести изменения.

Штрафы за ошибки в ЕФС-1

За форму ЕФС-1 могут оштрафовать не только за просрочку, но и за ошибки в данных. Штрафы предусмотрены сразу несколькими законами, в том числе №125-ФЗ и №27-ФЗ.

Если в отчёте указаны неполные или недостоверные сведения о работниках, применяется статья 17 Федерального закона №27-ФЗ. В этом случае штраф составит 500 рублей за каждого сотрудника.

Когда сдавать раздел 2 ЕФС-1 о взносах на травматизм

Отчётность о взносах на травматизм надо сдать до 25-го числа месяца, который идёт после отчётного периода. В 2025 году сроки такие:

— До 25 апреля – за Ⅰ квартал

— До 25 июля – за Ⅱ квартал

— До 27 октября – за Ⅲ квартал

— До 26 января 2026 года – за 2025 год

При ликвидации компании или закрытии ИП отчёт подают заранее. Сдать его нужно до подачи заявления о прекращении деятельности. В разделе 2 указывают взносы с начала года по день сдачи формы.