Статус самозанятого выбирают из-за простоты оформления, низкой налоговой нагрузки и отсутствия сложных отчётов. Изменятся ли ставки, порядок уплаты и другие требования к самозанятым в 2026 году, расскажем в статье.

Коротко

В 2026 году самозанятые платят налог по ставкам: 4% с клиентов‑физлиц, 6% с компаний и ИП. Годовой лимит дохода — 2,4 млн ₽. Отчётности нет, страховые взносы добровольные. Новшество — для самозанятых физлиц появится возможность оформлять больничные.

В 2026 году самозанятые платят налог по ставкам: 4% с клиентов‑физлиц, 6% с компаний и ИП. Годовой лимит дохода — 2,4 млн ₽. Отчётности нет, страховые взносы добровольные. Новшество — для самозанятых физлиц появится возможность оформлять больничные.

Кто может стать самозанятым

Самозанятым может стать гражданин, который работает на себя без работодателя и наёмных сотрудников. Этот налоговый режим называется налогом на профессиональный доход (НПД). Он доступен как физическим лицам, так и индивидуальным предпринимателям.

Фрилансеры, репетиторы, фотографы, мастера по ремонту и продавцы хендмейд-товаров выбирают этот режим, чтобы работать официально и вести деятельность с минимальной налоговой нагрузкой.

Какие действуют ограничения и условия для самозанятых

Самое важное ограничение — годовой доход не должен превышать 2,4 млн ₽. Кроме того, предпринимателям на НПД запрещено:

- Торговать подакцизными товарами, например алкоголем, табаком и топливом, а также товарами, подлежащими обязательной маркировке.

- Иметь сотрудников по трудовым договорам.

- Добывать и продавать полезные ископаемые.

- Перепродавать товары, за исключением тех, что изготовлены самостоятельно.

- Работать по агентским договорам, а также по договорам комиссии и поручения.

- Оказывать услуги доставки с приёмом платежей, кроме случаев, когда используется касса продавца.

- Сотрудничать с бывшим работодателем в течение двух лет после увольнения.

- Совмещать НПД с другими налоговыми режимами, например ИП не может одновременно работать на НПД и УСН.

С 2025 года самозанятым также запрещено заниматься операциями с криптовалютой — майнингом, покупкой или продажей цифровых активов.

Самозанятым нельзя продавать товары с обязательной маркировкой «Честный ЗНАК». Под маркировку попадает всё больше категорий товаров. Например, с марта 2026 года это сладости и кондитерские изделия. Поэтому следите за перечнем на сайте «Честный ЗНАК».

Какие преимущества у самозанятости

Режим НПД — это не только низкие налоговые ставки. Вот что ещё получают самозанятые:

- Налог только с фактического заработка. Нет выручки — нет платежей.

- Не нужно подавать налоговые декларации. Информация, внесённая в «Мой налог», автоматически отправляется в ФНС.

- Страховые взносы перечислять не обязательно. При желании можно добровольно вступить в систему обязательного пенсионного страхования.

- Самозанятые освобождаются от отчётности в Росстат. Всю необходимую информацию государство получает через ФНС и другие источники.

- С 2026 года самозанятые смогут оформлять больничные — это станет доступно в рамках эксперимента по добровольному социальному страхованию. Нужно вступить в программу через «Мой налог» или «Госуслуги» и платить взносы.

Дополнительные преимущества, которые доступны ИП на НПД:

- ИП не платят НДС, кроме отдельных случаев — при ввозе товаров или когда выступают налоговым агентом при аренде либо покупке государственного или муниципального имущества.

- ИП на НПД освобождаются от обязательных страховых взносов за себя, в отличие от других налоговых режимов.

- Переход на другой налоговый режим в будущем проходит проще, потому что статус ИП уже оформлен.

- ИП может оформлять сертификацию продукции и получать лицензии, которые самозанятым физлицам недоступны.

- У ИП есть возможность открыть расчётный счёт, подключить эквайринг и онлайн-кассу: это облегчает масштабирование и работу с крупными клиентами.

Если хотите глубже разобраться в различиях форматов бизнеса и выбрать оптимальный вариант, посмотрите материалы по теме:

Платят ли самозанятые налоги в 2026 году и по каким ставкам

В 2026 году самозанятые продолжают платить налог на профессиональный доход.

По Федеральному закону №422-ФЗ действующие ставки не повысят до конца 2028 года. Они составляют:

- 4% — с поступлений от физических лиц.

- 6% — с поступлений от юридических лиц и ИП.

Репетитор по английскому работает с учениками. За одно занятие он берёт 2 000 ₽. Налог рассчитывается по ставке для физлиц — 4%. Это 80 рублей.

Налог исчисляется с каждой продажи и оплачивается ежемесячно. Если заработали меньше 100 ₽, платёж переносится на следующий месяц. Он суммируется до тех пор, пока не достигнет этого значения.

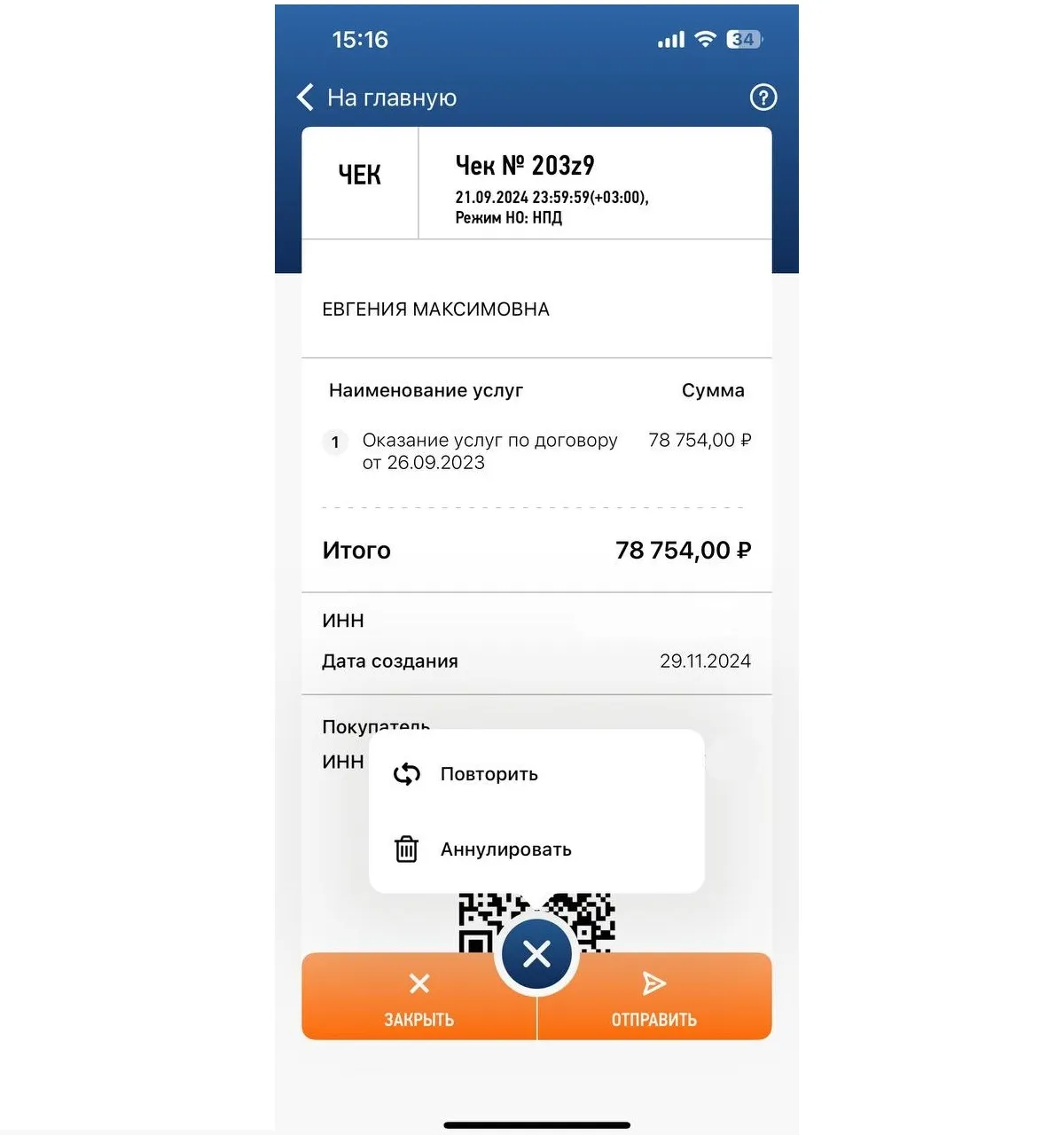

Иногда человек ошибается при вводе данных. Тогда могут начислить слишком большую сумму.

| Ситуация | Решение |

|---|---|

| Предприниматель вернул покупателю деньги за товар или услугу, но чек не аннулировал | Отменить неправильно оформленный чек |

| Человек ошибся в цифрах и ввёл некорректную сумму, когда формировал чек | Отменить неправильно оформленный чек и создать новый |

Какие доходы облагаются налогом

Налогом на профессиональный доход облагаются все поступления, которые человек получает за свою работу: продажу товаров собственного изготовления и оказание услуг.

Никита заработал 120 000 ₽ за месяц на съёмках школьных выпускных. Эта сумма полностью облагается налогом.

Такой налог не удерживается с доходов, которые не связаны с ведением предпринимательской деятельности. Например:

- Зарплата по трудовому договору.

- Продажа квартиры, дома, машины.

- Передача прав на недвижимость, кроме сдачи жилого помещения в аренду.

- Зарплаты госслужащих.

- Продажа акций и других ценных бумаг.

- Выплаты от бывшего работодателя в течение двух лет после увольнения.

Как самозанятые рассчитывают налог в 2026 году

Расчёт НПД осуществляется автоматически на основе данных, которые указывают в приложении «Мой налог».

Информацию о каждой продаже надо внести в приложение. Использовать ККТ и выдавать чеки не обязательно. Главное — указать сумму и статус плательщика: физлицо, ИП или юрлицо.

Какой порядок уплаты налогов

К каждому полученному доходу формируется чек. Документ является основанием для расчёта будущего платежа. Другая отчётность не требуется, так как данные передаются в ФНС автоматически.

Сроки уплаты налогов

Платёж выставляется каждый месяц до 12-го числа следующего месяца, оплатить его нужно до 28-го числа. Если этот день выпадает на праздник или выходной, то крайний срок сдвигается на ближайший рабочий день.

До установленного срока функция оплаты будет неактивна, но размер можно узнать заранее.

Первый платёж рассчитывается с даты регистрации до конца следующего месяца. Например, если человек зарегистрировался 15 февраля, период будет с 15 февраля по 31 марта. Дальше платить надо один раз в месяц.

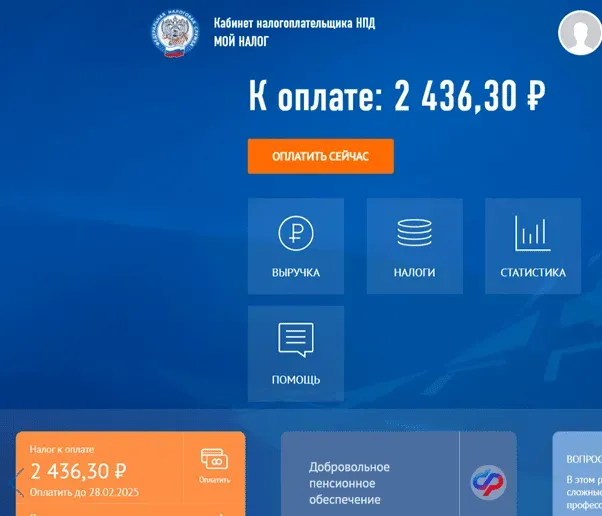

Способы уплаты налогов

Предпринимателю на НПД доступны разные способы уплаты налогов. Для удобства квитанция с QR-кодом для быстрой оплаты автоматически формируется и отражается в приложении «Мой налог» или выбранном сервисе.

С квитанцией можно обратиться в банк либо внести платёж через приложение или сайт «Мой налог», портал «Госуслуги».

НПД также оплачивается в составе Единого налогового платежа (ЕНП) в личном кабинете ФЛ или ИП на сайте ФНС. Данные о платеже отобразятся в течение 10 рабочих дней.

Внести оплату может любой человек.

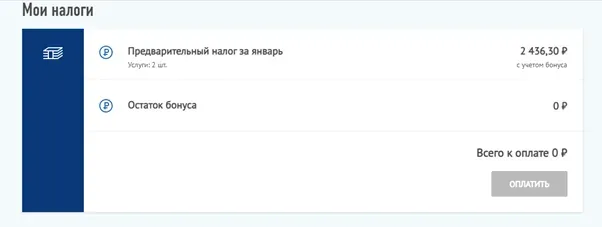

Как оплатить налоги в приложении «Мой налог»

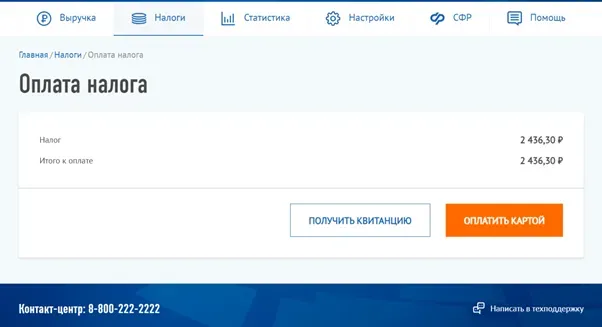

1. Перейдите в раздел «Налоги» или кликните по баннеру с суммой к оплате.

Уведомления также придут в сообщениях.

2. Выберите начисленную сумму.

3. Нажмите «Оплатить» и выберите способ оплаты — банковской картой или по квитанции, в которой также есть QR-код.

4. Подтвердите оплату. Информация о принятом платеже появится в сообщениях в личном кабинете.

5. Укажите адрес электронной почты, на которую сервис направит чек об оплате.

Когда нужно переходить с самозанятости на другой налоговый режим

Самозанятость подходит тем, кто работает на себя и получает доход до 2,4 млн ₽ в год. Свыше этой суммы надо оформить ИП и перейти на другой режим, например УСН или ПСН.

- Упрощённая система: ставка 6% на доход или 15% на доходы минус расходы — в зависимости от выбранного объекта налогообложения. Регион может устанавливать пониженные ставки.

- Патентная система: стоимость патента зависит от вида деятельности и региона. Проверить можно на сайте ФНС.

Если самозанятый-физлицо превышает лимит, он должен сняться с НПД и уведомить контрагентов об утрате статуса. С размера превышения надо исчислить и уплатить в бюджет НДФЛ 13%. Исключение — если сотрудничаете с юрлицами и ИП: они выступят налоговыми агентами и сами удержат НДФЛ и взносы.

Многие изначально регистрируют ИП на НПД, а перед превышением лимита переходят на УСН. Сделать это надо самостоятельно, иначе ФНС автоматически переведёт на ОСНО — более сложный режим.

Ольга Клепикова

эксперт по бухгалтерии и налогам

Как отменить статус самозанятого

Чтобы сняться с учёта, выполните такие действия:

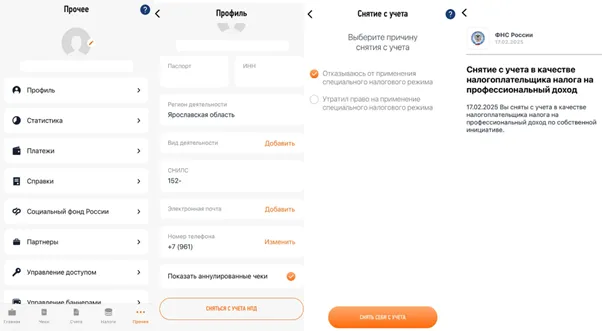

1. Подайте заявление через приложение «Мой налог» — «Прочее» — «Профиль» — внизу страницы кнопка «Сняться с учёта НПД».

2. Укажите причину — отказ или утрата права.

3. Нажмите на кнопку «Снять себя с учёта».

4. Статус подтвердится мгновенно, уведомление от ФНС придёт в приложение не позже следующего рабочего дня. Для надёжности можете проверить статус самозанятого.

Чтобы сняться с учёта через «Госуслуги», авторизуйтесь на портале. Если аккаунта нет, создайте его. Найдите услугу «Снятие с учёта самозанятого», укажите причину и отправьте заявку. Через несколько дней получите уведомление на электронную почту и в личный кабинет.